Fatturazione elettronica

Fonte: Agenzia delle Entrate

Ministeri, Agenzie fiscali ed enti nazionali di previdenza, non possono più accettare fatture emesse o trasmesse in forma cartacea dal 6 giugno 2014. La stessa disposizione è stata applicata dal 6 giugno 2015, ai restanti enti nazionali. In aggiunta si fa presente che le PA non potranno procedere al pagamento, neppure parziale, fino all’invio del documento in forma elettronica.

L’obbligo di fatturazione in forma elettronica nei confronti delle Amministrazioni dello Stato è stato introdotto dalla Finanziaria 2008. La legge ha stabilito che la trasmissione delle fatture elettroniche destinate alle Amministrazioni dello Stato deve essere effettuata attraverso il Sistema di Interscambio (SdI), sistema informatico di supporto al processo di “ricezione e successivo inoltro delle fatture elettroniche alle amministrazioni destinatarie” nonché alla “gestione dei dati in forma aggregata e dei flussi informativi anche ai fini della loro integrazione nei sistemi di monitoraggio della finanza pubblica”. Le modalità di funzionamento dello SdI sono state definite con il decreto ministeriale 3 aprile 2013, n. 55.

In aggiunta l’Unione europea con direttiva 2014/55/UE ha introdotto delle novità relative alla fatturazione elettronica negli appalti pubblici, definendo lo standard europeo del formato di fattura elettronica.

Tale intervento normativo è stato recepito nell’ordinamento italiano con il d. lgs. 27 dicembre 2018, n. 148 che ha introdotto a partire dal 18 aprile 2019 l’obbligo per le Amministrazioni a ricevere ed elaborare le fatture elettroniche conformi allo standard europeo sulla fatturazione elettronica negli appalti pubblici.

Infine, l’Agenzia delle entrate con provvedimento del 18/04/2019 - Regole tecniche relative alla gestione delle fatture di cui all’art. 3, comma 1, d.lgs. 148/2018 ha definito le regole tecniche del processo di gestione da parte del Sistema di Interscambio delle fatture elettroniche.

Gestore del Sistema d’Interscambio è l’Agenzia delle Entrate (decreto del 7 marzo 2008), alla quale sono stati demandati i seguenti compiti:

coordinamento con il sistema informatico della fiscalità,

controllo della gestione tecnica del Sistema di Interscambio, vigilanza in ordine al trattamento dei dati e delle informazioni,

gestione dei dati e delle informazioni che transitano attraverso il Sistema di Interscambio ed elaborazione di flussi informativi anche ai fini della loro integrazione nei sistemi di monitoraggio della finanza pubblica.

Inoltre, l’Agenzia, periodicamente, relaziona al ministero dell‘Economia e delle Finanze sull'andamento e l'evoluzione del sistema.

Tutta la documentazione tecnica sulla fattura elettronica, le modalità di trasmissione e i servizi di supporto e assistenza, sono disponibili su www.fatturapa.gov.it, un sito dedicato esclusivamente alla fatturazione elettronica verso le Pubbliche Amministrazioni.

Soggetti interessati

Gli utenti coinvolti nel processo di fatturazione elettronica sono:

- gli operatori economici, cioè i fornitori di beni e servizi verso le PA, obbligati alla compilazione/trasmissione delle fatture elettroniche e all’archiviazione sostitutiva prevista dalla legge. Va precisato che le fatture emesse dagli intermediari per la trasmissione delle dichiarazioni dei redditi e per la riscossione mediante modello F24 sono, al momento, derogate dagli obblighi;

- le Pubbliche Amministrazioni, che devono effettuare una serie di operazioni collegate alla ricezione della fattura elettronica, in primis l’inserimento dei dati anagrafici di fatturazione su IPA;

- gli intermediari (banche, Poste, altri intermediari finanziari, intermediari di filiera, commercialisti, imprese ICT), vale a dire soggetti terzi ai quali gli operatori economici possono rivolgersi per la compilazione/trasmissione della fattura elettronica e per l’archiviazione sostitutiva prevista dalla legge. Possono servirsi degli intermediari anche le PA per la ricezione del flusso elettronico dei dati e per l’archiviazione sostitutiva.

Regole di generazione e trasmissione di una fattura elettronica

La Fattura Elettronica è un file XML (eXtensible Markup Language) elaborato secondo il formato nazionale FatturaPA oppure secondo il formato conforme allo standard europeo.

L'autenticità dell'origine e l'integrità del contenuto sono garantite tramite l'apposizione della firma digitale di chi emette la fattura. Il file XML può contenere una fattura singola (un solo corpo fattura) oppure un lotto di fatture (più corpi fattura con la stessa intestazione).

Il file XML preparato, firmato e nominato nel rispetto delle regole previste<ref>Nella predisposizione del file FatturaPA deve essere rispettata la seguente nomenclatura: Codice Paese + Identificativo univoco del Trasmittente + Progressivo univoco del file. Nell’applicazione offerta su www.acquistinretepa.it il file viene automaticamente generato secondo la nomenclatura prevista. Il codice trasmittente sarà quello del MEF (Ministero Economia e Finanze).</ref>, può essere inviato al Sistema di Interscambio attraverso cinque diversi canali di trasmissione:

- Posta Elettronica Certificata (PEC): l’invio mediante PEC è possibile per gli operatori economici forniti di una casella di Posta Elettronica Certificata. L'utilizzo del canale PEC non presuppone alcun tipo di accreditamento preventivo presso il Sistema di Interscambio. I file XML devono essere spediti come allegato del messaggio di PEC.

- Invio via web: il Sistema di Interscambio mette a disposizione un’applicazione per inviare una fattura (file XML) attraverso un’interfaccia web. Per accedervi è necessario essere in possesso di credenziali Entratel o Fisconline o essere provvisti di Carta Nazionale dei Servizi (CNS) precedentemente abilitata ai servizi telematici dell'Agenzia delle Entrate.

- Servizio SDICoop – Trasmissione: il Servizio SDICoop - Trasmissione è disponibile per coloro che desiderano inviare le fatture e ricevere le relative notifiche di esito utilizzando dei servizi di cooperazione applicativa (web-services). Per usufruire di questo canale di trasmissione è necessario accreditarsi presso il Sistema di Interscambio.

- Servizio SDIFTP: il Servizio SDIFTP è disponibile per coloro che desiderano inviare le fatture e ricevere le relative notifiche di esito utilizzando una modalità di trasferimento dati tramite protocollo FTP (File Transfer Protocol). L'utilizzo di tale modalità presuppone una struttura a supporto delle attività informatiche e la capacità di gestire sistemi informativi e un centro elaborazione dati con continuità e con disponibilità di personale di presidio; si adatta pertanto a soggetti che movimentano elevati volumi di fatture. Per usufruire di questo canale di trasmissione è necessario accreditarsi presso il Sistema di Interscambio.

- Servizio SPCoop – Trasmissione: Il Servizio SPCCoop - Trasmissione è disponibile per coloro che desiderano le fatture e ricevere le relative notifiche di esito utilizzando dei servizi di cooperazione applicativa (web-services) tramite il Sistema Pubblico di Connettività (SPC) secondo le modalità definite dall'Agenzia per l'Italia Digitale. Per usufruire di questo canale di trasmissione è necessario accreditarsi presso il Sistema di Interscambio.

Il servizio di fatturazione elettronica offerto da Acquistinretepa

Conformemente a quanto previsto dalla norma (art.4, DM 55/2013), nell’ambito delle “Misure di supporto per le piccole e medie imprese”, Il Ministero dell'Economia e delle Finanze mette a disposizione in via non onerosa alle PMI abilitate al MEPA e che forniscono beni e servizi alle Amministrazioni, i servizi e gli strumenti di natura informatica in tema di generazione, trasmissione e conservazione delle fatture nel formato previsto dal Sistema di Interscambio, nonché i servizi di comunicazione con il predetto Sistema.

I fornitori che intendono utilizzare il servizio di Fatturazione Elettronica messo a disposizione dalla piattaforma devono chiedere l’adesione al servizio. Una volta concluda la procedura di adesione hanno a disposizione la possibilità di creare documenti di fatture in formato FatturaPA e in formato conforme allo standard europeo.

In entrambe le casistiche è prevista la possibilità di acquisire i dati di fattura tramite caricamento di un file xml, conforme allo standard europeo UBL2.1, nonché di generare, scaricare e inviare al SdI i documenti di fattura acquisiti sul portale.

Il servizio, erogato nella modalità “SDICoop – Trasmissione / cooperazione applicativa (web-services)”, è offerto a titolo gratuito.

Procedura di adesione

L’adesione è disponibile esclusivamente per il profilo “Legale Rappresentante” dell’impresa abilitata al Mercato Elettronico della PA. Per concludere positivamente la procedura di adesione, è necessario che la tua impresa sia abilitata a un bando del MePA.

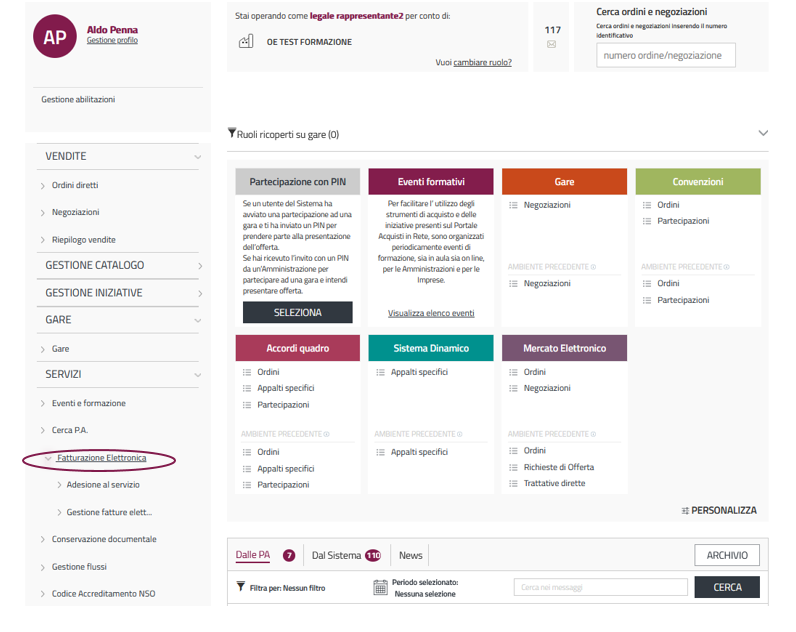

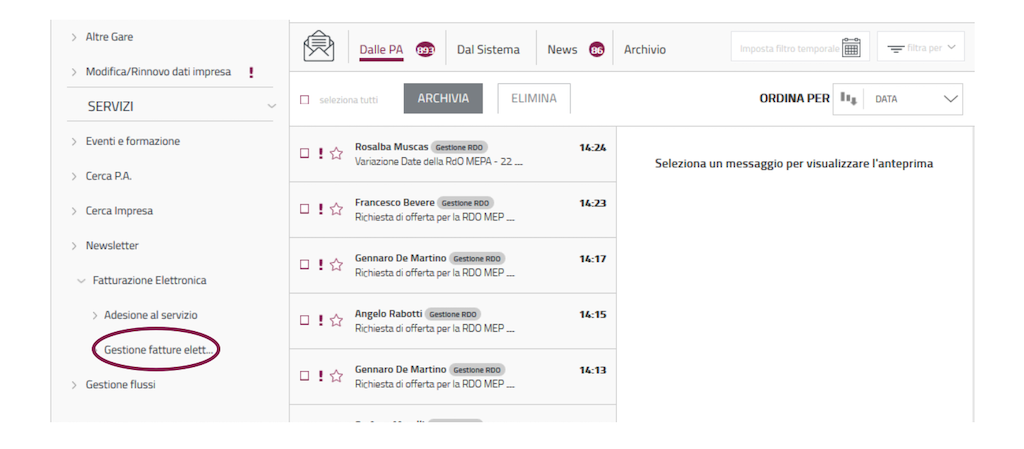

Una volta conseguita l’adesione, dopo avere effettuato l’accesso come Legale Rappresentante dell’impresa trovi disponibile sul tuo cruscotto la voce “Fatturazione Elettronica” nel menù dei servizi.

Figura 1 – Cruscotto – Seleziona Fatturazione elettronica

Seleziona Fatturazione Elettronica per visualizzare le seguenti funzionalità;

- Adesione al Servizio: ti consente di avviare la procedura di adesione

- Gestione Fatture Elettroniche: ti consente di accedere al servizio dopo aver effettuato l’adesione

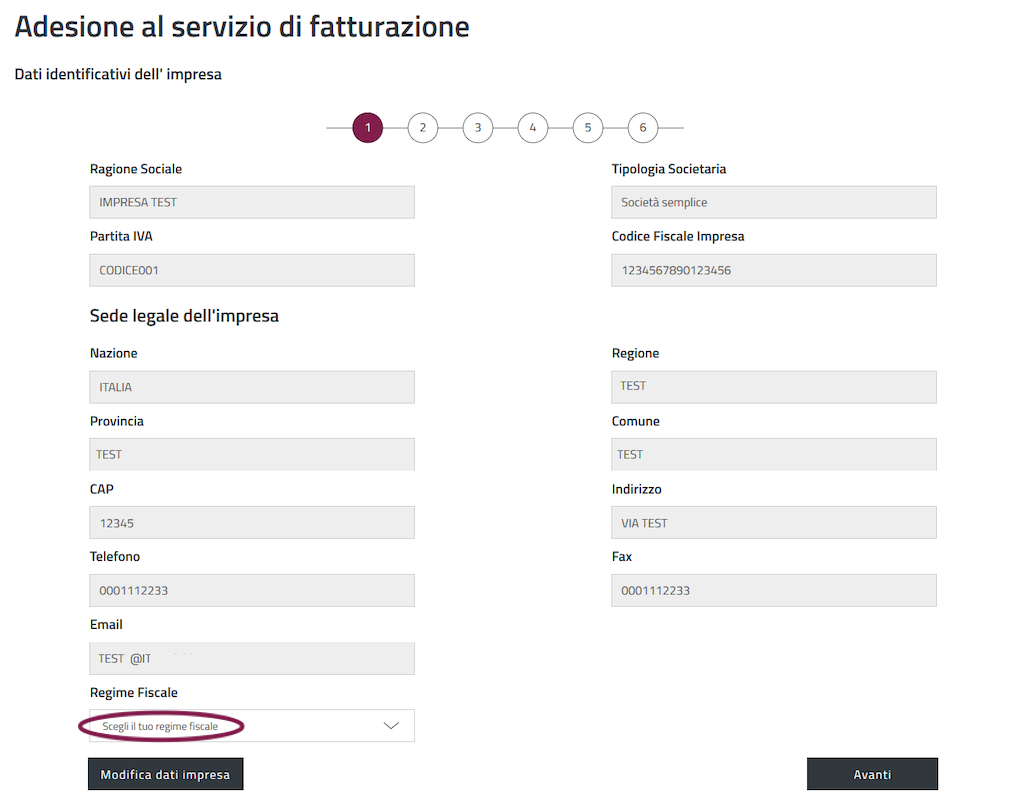

Figura 2 – Adesione al servizio

Passo 1 – Dati identificativi dell’impresa

Seleziona “Adesione al servizio” per avviare la procedura di adesione. Questa sezione, che riepiloga tutti i dati identificativi dell’impresa non è oggetto di compilazione.

Sono riportati in automatico i dati anagrafici dell’impresa (Ragione Sociale / Tipologia Societaria / Partita IVA / Codice Fiscale / Sede Legale / Contatti) come dall’ultimo aggiornamento effettuato con la procedura di Modifica/Rinnovo dati impresa.

Se hai l’esigenza di modificare uno o più dei dati visualizzati in questa sezione, puoi procedere alla loro revisione attraverso la funzione “Modifica Dati Impresa” disponibile in fondo alla pagina.

In questa sezione puoi indicare il regime fiscale della tua impresa selezionando una delle voci disponibili nell’elenco del menù a tendina. Tale indicazione sarà riportata nell’apposito campo (che sarà modificabile) in fase di generazione della fattura. Tieni presente che questo dato non è obbligatorio in fase di adesione e puoi specificarlo o modificarlo all’interno di ogni lotto di fattura.

Figura 3 - Passo 1 del processo di adesione al servizio di Fatturazione Elettronica

Procedi al passo successivo selezionando su “Avanti”.

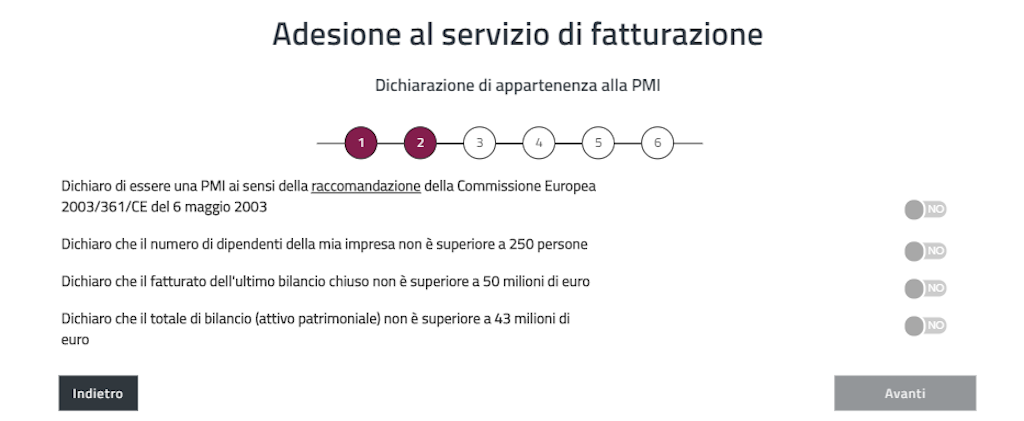

Passo 2 - Dichiarazione di appartenenza alla categoria delle PMI

Per potere aderire al servizio occorre che la tua impresa sia una piccola/media impresa (PMI).

Figura 4 - Passo 2 del processo di adesione al servizio di Fatturazione Elettronica

Pertanto, è necessario che dichiari che la tua impresa possieda i requisiti soggettivi previsti dalla “Raccomandazione della Commissione europea 2003/361/CE del 6 maggio 2003”, ossia:

- 1. Numero di dipendenti NON superiore a 250

- E alternativamente:

- 2. Fatturato dell'ultimo bilancio chiuso NON superiore a 50 milioni di euro, oppure

- 3. Totale di bilancio (attivo patrimoniale) è NON superiore a 43 milioni di euro

I requisiti “2.” e “3.” vanno soddisfatti in maniera disgiunta: è obbligatorio il possesso di almeno una delle due caratteristiche dimensionali. L’assenza di entrambi i requisiti impedirà di richiedere l’adesione al servizio di Fatturazione Elettronica offerto da Acquistinretepa .

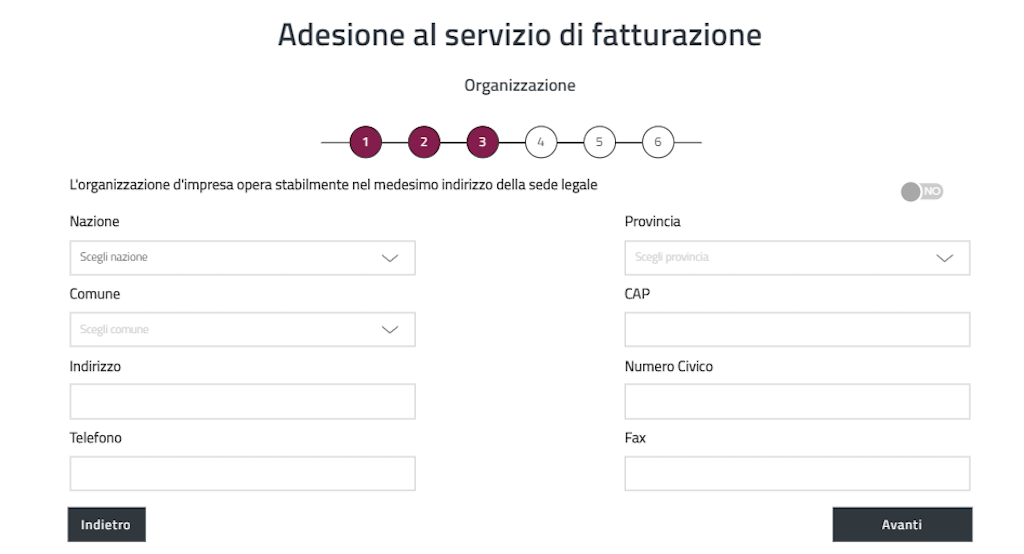

Passo 3 - Organizzazione

In questa sezione puoi dichiarare se l'organizzazione d'impresa operi stabilmente nello stesso indirizzo della sede legale.

Figura 5 - Passo 3 del processo di adesione al servizio di Fatturazione Elettronica

Tale dichiarazione specifica la posizione dell’operatore economico rispetto all’art.162 del TUIR (art.5 del Modello di Convenzione dell’Ocse): la stabile organizzazione rappresenta una articolazione della casa madre che pur non configurandosi come un soggetto giuridico autonomo nell’ordinamento italiano, dal punto di vista tributario dovrà scontare la tassazione nel paese dove opera in quanto considerata autonomo soggetto d’imposta.

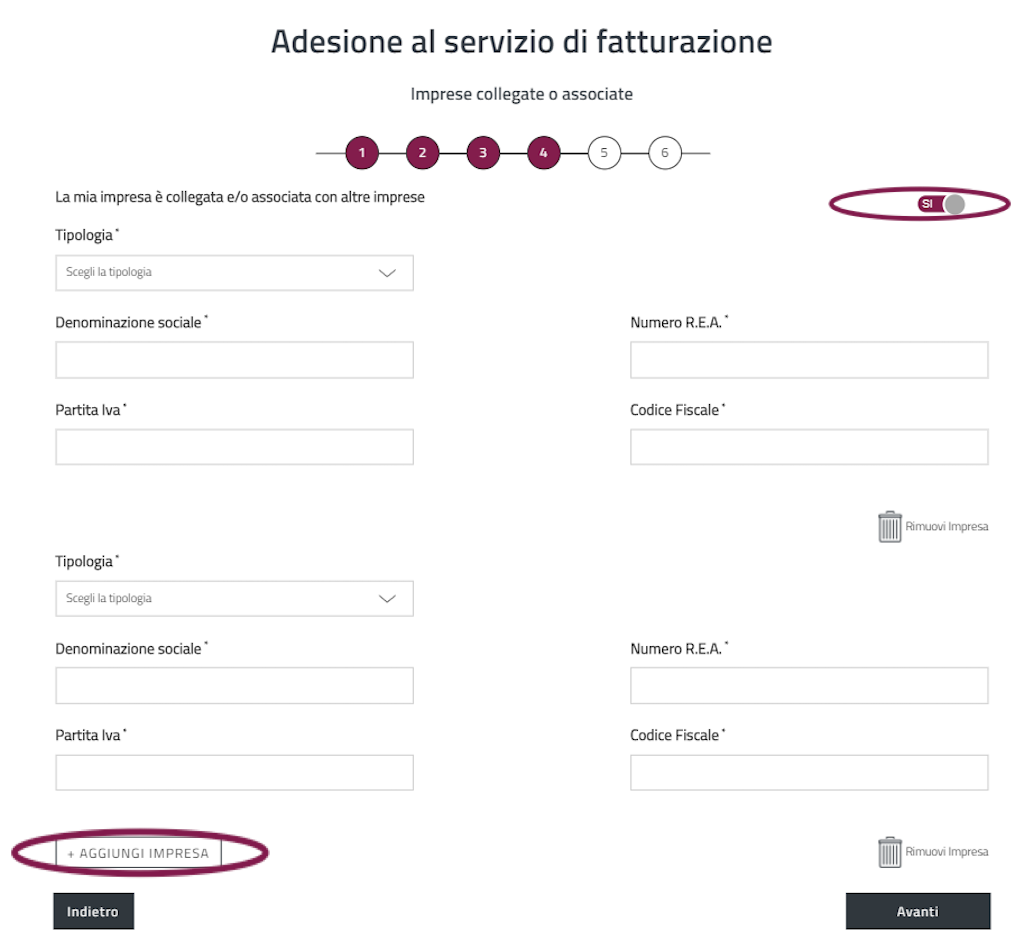

Passo 4 – Imprese collegate e/o associate

In questa sezione è necessario specificare la posizione dell’impresa all’interno di un eventuale Gruppo e/o altra forma stabile di associazione d’imprese.<ref>Vanno specificate unicamente le imprese controllate oppure associate o collegate, non anche quelle Controllanti.

Per impresa associata si intende un'impresa (non collegata) che detiene, da sola o insieme a una o più imprese collegate, almeno il 25 % del capitale o dei diritti di voto di un'altra impresa; non possono essere considerate tali alcune categorie societarie (es. società pubbliche, università ecc.). Per impresa collegata si intende un'impresa che detiene la maggioranza dei diritti di voto degli azionisti soci di un'altra impresa, o che ne esercita un’influenza dominante.</ref>

Se la sua impresa è collegata o associata ad altre imprese seleziona “Si” per esplicitare i dettagli.

Figura 6 - Passo 4 del processo di adesione al servizio di Fatturazione Elettronica

Se hai esigenza di inserire più imprese seleziona “Aggiungi un’Impresa” e il sistema riprodurrà il modulo di inserimento dati per ogni impresa che aggiungi.

Passo 5 - Dati iscrizione albo (solo per liberi professionisti)

Questa sezione può essere compilata solo dagli operatori economici abilitati al MePA nella forma giuridica di Liberi Professionisti (ai sensi dell’art. 2229 c.c.)

Puoi indicare la tua iscrizione a un Albo o la posizione al Repertorio Economico e Amministrativo (R.E.A.), istituito presso l'Ufficio del registro delle imprese. La compilazione dei dati REA è facoltativa ai fini dell’adesione al servizio, ma sarà obbligatoria ai fini dell’emissione delle fatture elettroniche.

Figura 7 - Passo 4 del processo di adesione al servizio di Fatturazione Elettronica

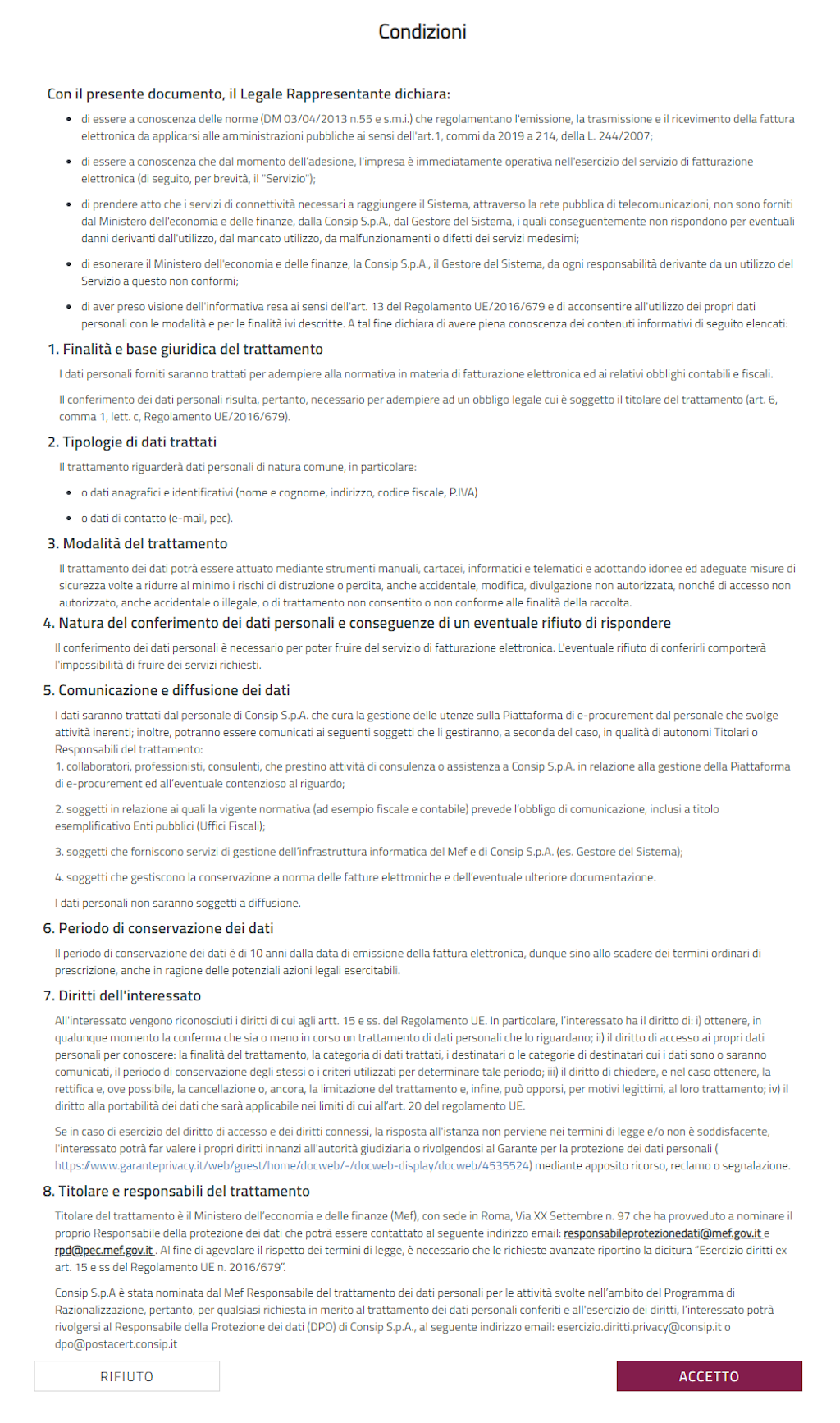

Passo 6 – Condizioni

Una volta terminata la compilazione dei dati richiesti, in questa pagina puoi prendere visione e accettare le condizioni di adesione al Servizio.

Figura 8 - Passo 6 del processo di adesione al servizio di Fatturazione Elettronica

Si rammenta che il sistema effettuerà una verifica rispetto all’abilitazione della tua impresa ad almeno un bando del MePA.

L’impresa che conclude con successo la procedura di adesione è immediatamente attiva senza che sia necessaria alcuna approvazione da parte di Consip e può utilizzare il servizio attraverso la funzionalità “Gestione delle fatture elettroniche”, disponibile nel cruscotto fra i Servizi alla voce Fatturazione Elettronica.

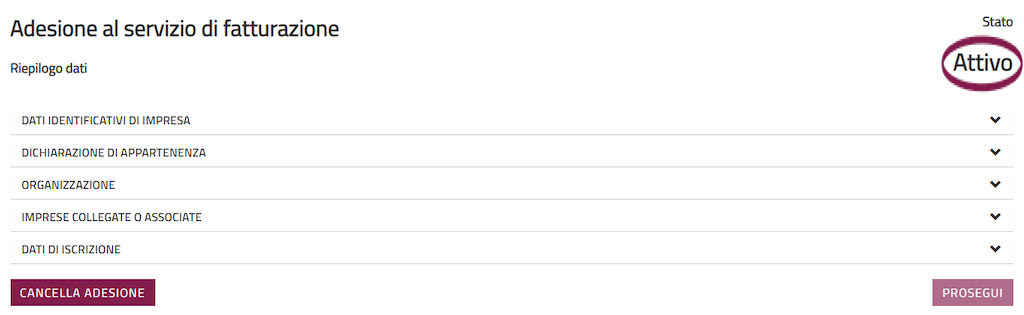

Rinnovare, modificare e cancellare l’adesione al servizio

Una volta completata la procedura di adesione al servizio, puoi visualizzare e modificare i dati della tua impresa selezionando da Cruscotto “Fatturazione elettronica” > “Adesione al servizio”.

Le informazioni sono presentate in un’unica pagina e raggruppate in più sezioni.

Eventuali modifiche sono salvate automaticamente, per confermare è necessario accettare nuovamente i termini di condizioni disponibili dopo aver premuto il pulsante “Prosegui”.

Figura 9 – Riepilogo adesione al servizio

In alto a destra è indicato lo stato di adesione al servizio, che ha una validità temporale di dodici mesi; se vuoi mantenere attiva la tua adesione è necessario rinnovare le dichiarazioni rese.

Pertanto se trovi lo stato “Sospeso dal servizio” può significare che:

- sono trascorsi 12 mesi dall’autocertificazione resa ai fini dell’Adesione al servizio di Fatturazione Elettronica;

- sono trascorsi 12 mesi dalle dichiarazioni rese ai fini dell’Abilitazione ai Bandi del MEPA (che hanno una durata di 12 mesi);

In caso di sospensione del servizio, è sufficiente effettuare l’aggiornamento dei dati in questa sezione per tornare nuovamente “Attivo”.

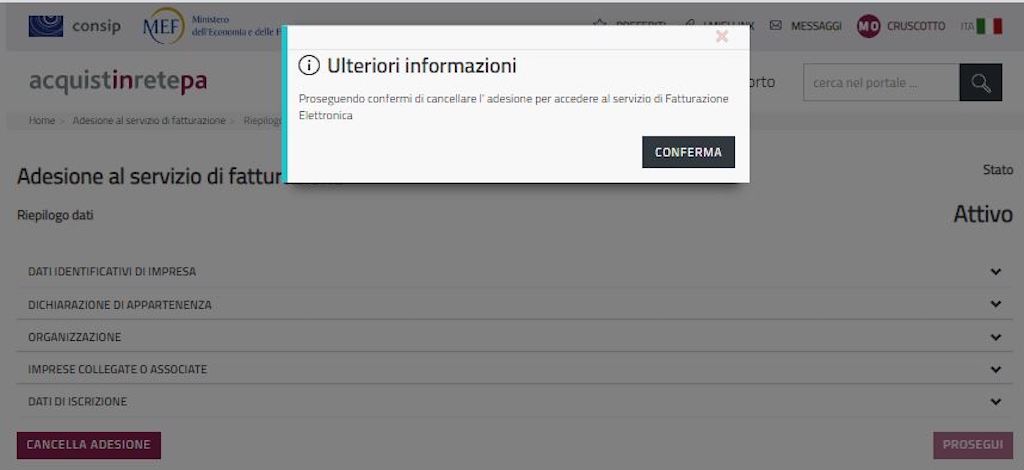

Se intendi cancellare l’adesione al servizio di fatturazione elettronica, seleziona il pulsante “Cancella Adesione”. Il sistema ti chiederà ulteriore conferma prima di eseguire la cancellazione richiesta.

Figura 10 – Conferma cancellazione adesione al servizio

Gestione delle fatture elettroniche

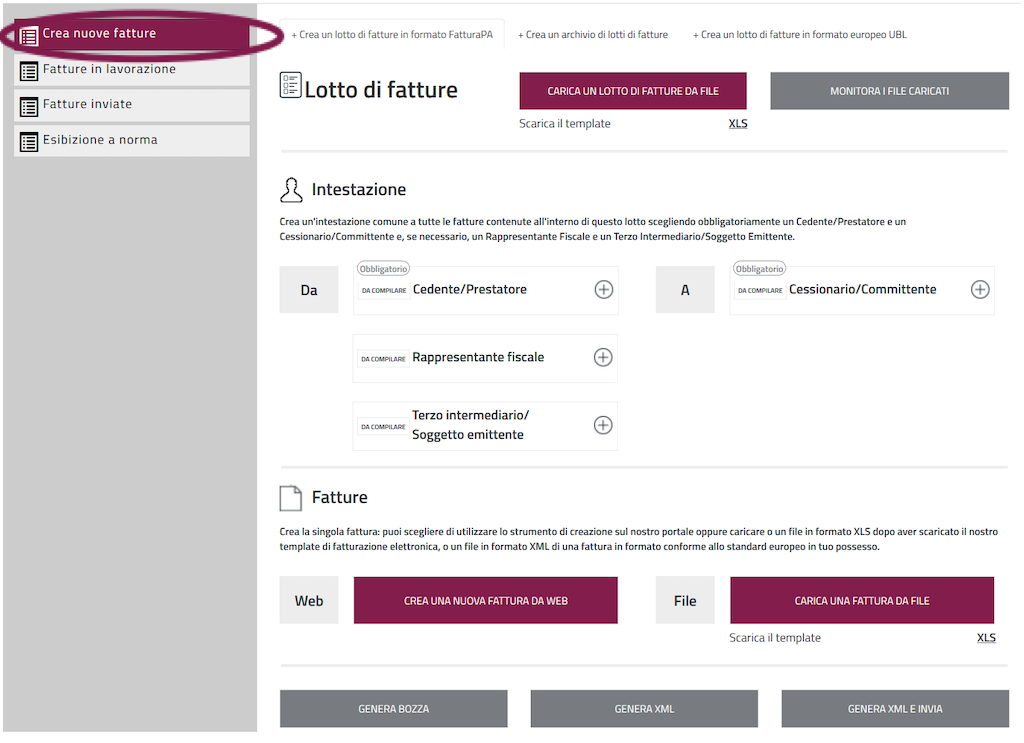

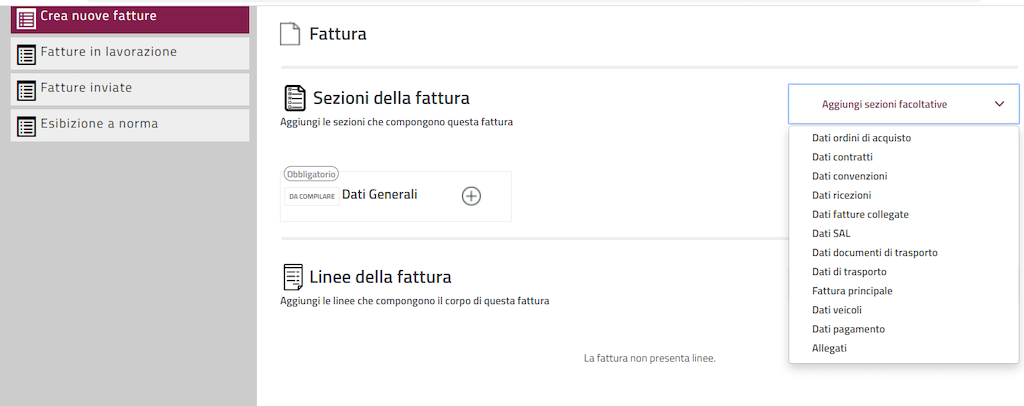

Il Legale Rappresentante può accedere alle funzionalità di generazione e trasmissione delle fatture elettroniche dopo avere effettuato l’accesso e selezionato “Fatturazione Elettronica”> “Gestione fatture Elettroniche”.

Figura 11 - Gestione fatture elettroniche

Puoi creare e gestire:

- Lotti di Fatture nel formato FatturaPA;

- Lotti di Fatture nel formato conforme allo standard europeo come da recepimento nazionale previsto dalla direttiva 2014/55/UE, attuato con decreto legislativo 27 dicembre 2018, n.148;

- Archivi di Lotti in formato FatturaPA.

Una volta effettuato l’accesso, hai a disposizione nel menu laterale di sinistra il riepilogo delle aree di lavoro che puoi utilizzare e che vediamo in dettaglio nei paragrafi seguenti:

- Creazione di nuove fatture: per generare nuovi Lotti di Fatture, sia nel formato FatturaPA che nel formato conforme allo standard europeo, e per generare nuovi Archivi di Lotti di Fatture

- Fatture in lavorazione: per gestire i Lotti di Fatture e gli Archivi di Lotti di Fatture in lavorazione, ovvero ancora non inviati al SdI (Sistema di Interscambio)

- Fatture Inviate: per gestire i Lotti di Fatture lavorati e gli Archivi di Lotti di Fatture inviati al SdI (Sistema di Interscambio)

- Esibizione a norma: per le richieste di esibizione a norma dei lotti di fatture

Figura 12 – Gestione Fatture elettroniche - Aree di lavoro

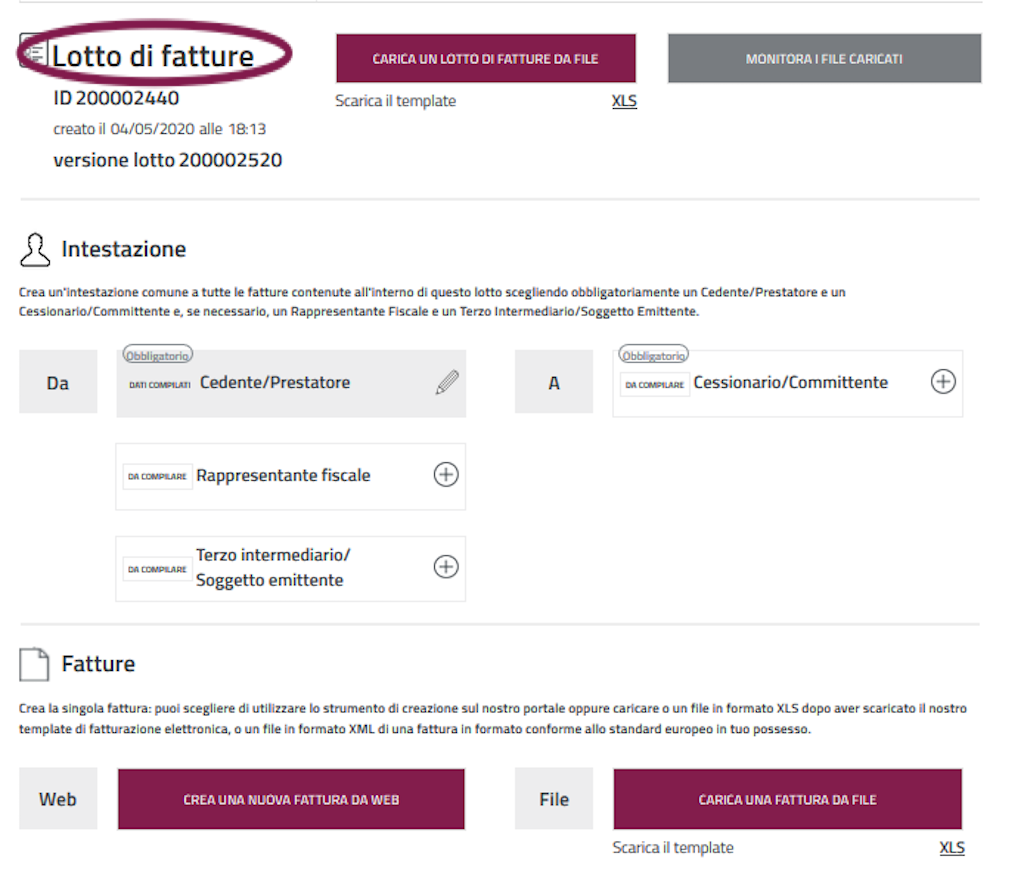

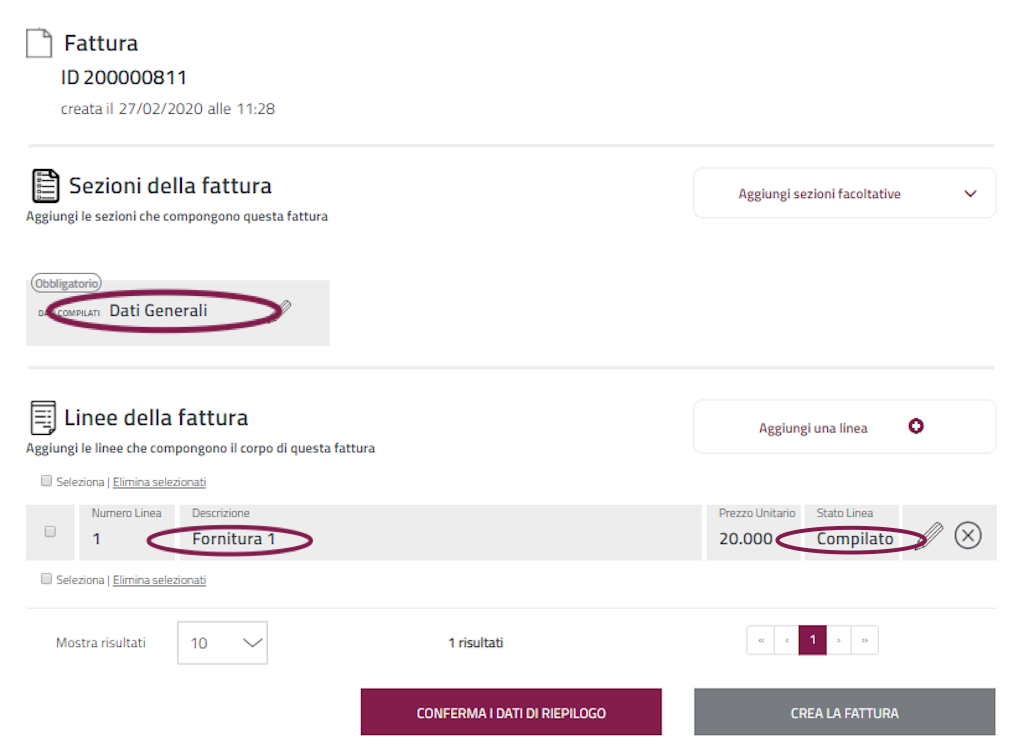

Creazione di un nuovo lotto di fatture

La generazione di una “fattura elettronica” comprende l’attivazione e il completamento di 3 livelli informativi:

- Lotto di fatture: raccoglie una o più fatture elettroniche. Tieni presente che la scelta del formato europeo implica la gestione di un solo documento di fattura per lotto

- Fattura: all’interno del lotto di fatture da inviare puoi creare una o più fatture.

- Linee di fattura: per ciascuna fattura del lotto puoi compilare le singole righe presenti nel documento contabile

Pertanto puoi procedere seguendo i seguenti passi:

- 1. Creazione del Lotto di fatture

- 2. Aggiungi le fatture al lotto

- 3. Inserisci le linee di fattura

Successivamente puoi “chiudere” il Lotto e procedere alla generazione del File XML che costituisce la “Fattura Elettronica” da firmare ed inviare.

Se vuoi inviare un raggruppamento di Lotti di fatture anche destinate ad Amministrazioni differenti, puoi procedere utilizzando la funzionalità “Archivio di Lotti”.

Ti ricordiamo che il servizio di www.acquistinretepa.it prevede la generazione e il successivo invio del file XML.

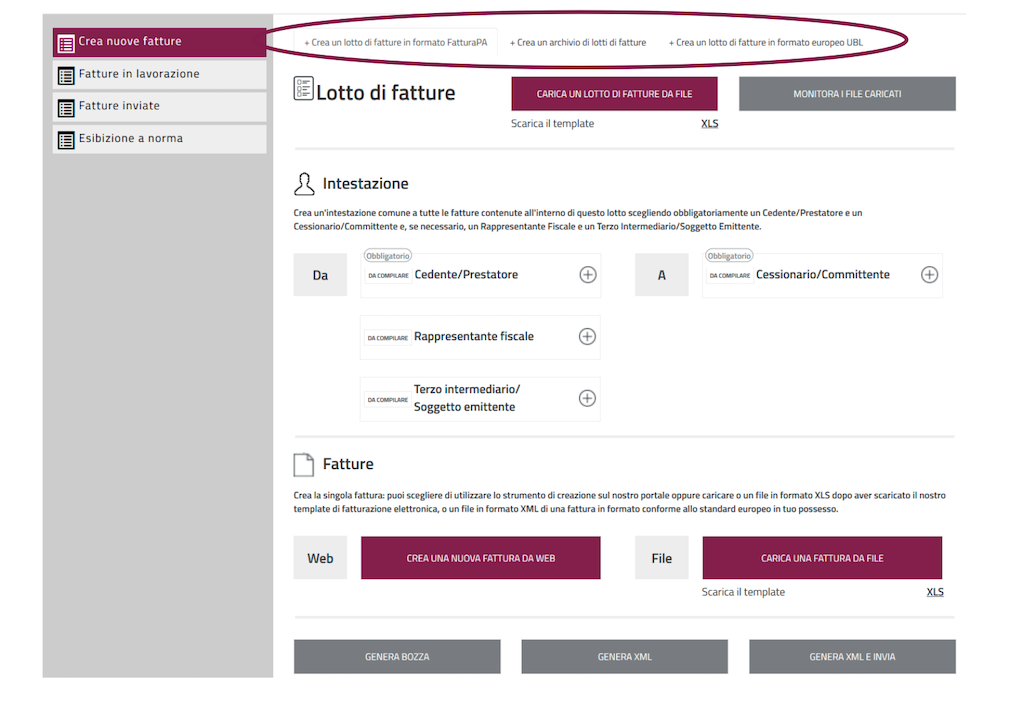

Selezionando la prima voce del menu di sinistra dei servizi di fatturazione elettronica “Crea nuove fatture” puoi scegliere tra:

- Creare un lotto di fatture in formato FatturaPA

- Creare un lotto di fatture in formato conforme allo standard europeo (UBL)

- Creare un archivio di lotti di fattura: puoi predisporre un Archivio da inviare a SDI in un’unica soluzione. L’Archivio è un raggruppamento di diversi Lotti di fatture, anche destinati a diverse Amministrazioni.

Figura 13 – Scelta del formato per generare fattura

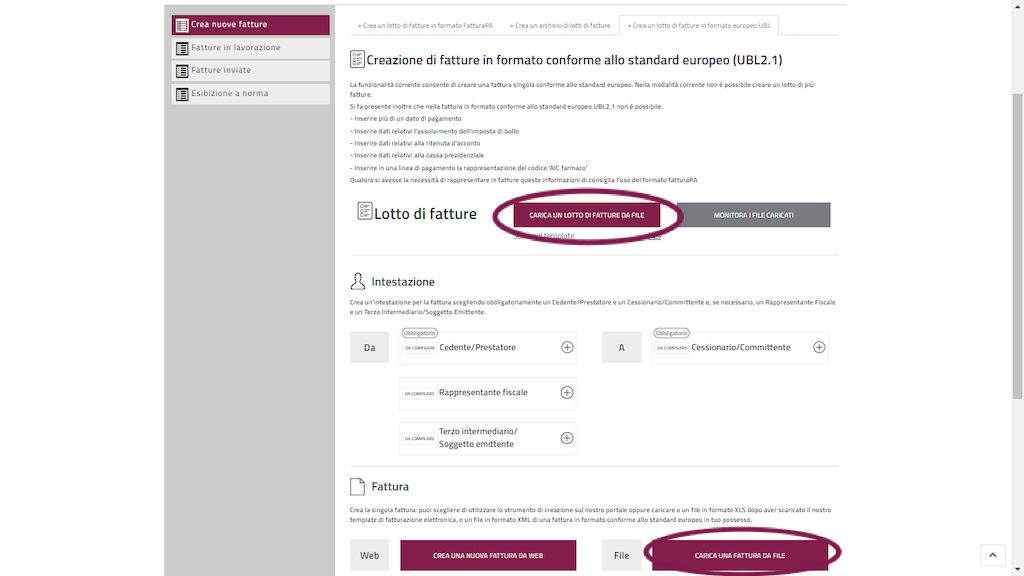

Scegli il formato con cui intendi generare e gestire i documenti di fattura elettronica tra formato FatturaPA e formato conforme allo standard europeo UBL2.1.

Da sapere che

Se scegli il formato conforme allo standard europeo (UBL 2.1) la funzionalità consente di creare una fattura singola e non è possibile creare un lotto di più fatture.

Inoltre secondo quanto definito dal provvedimento del 18 Aprile 2019 dell’Agenzia delle entrate selezionando il formato europeo non è possibile:

- Inserire più di un dato di pagamento;

- Inserire dati relativi l'assolvimento dell'imposta di bollo;

- Inserire dati relativi alla ritenuta d'acconto

- Inserire dati relativi alla cassa previdenziale- Inserire in una linea di pagamento la rappresentazione del codice 'AIC farmaco

Qualora si avesse la necessità di rappresentare in fatture queste informazioni di consiglia l'uso del formato FatturaPA

Da sapere che

Come si può trasmettere la fattura elettronica se l’Amministrazione non è censita in IPA?

Nel caso in cui sia stata rilevata l’assenza in IPA dell’Amministrazione destinataria della fattura, il Fornitore può indicare in fattura come codice univoco ufficio il valore del “Codice Fatturazione Elettronica Centrale”. Al fine di evitarne un utilizzo improprio, il SDI verificherà - sulla base dei dati fiscali di destinazione della fattura in essa contenuti - l’esistenza in IPA di un solo Ufficio di fatturazione elettronica deputato al ricevimento della fattura ovvero, nel caso siano individuati più Uffici di fatturazione elettronica, che questi siano afferenti alla stessa amministrazione.

Nel caso in cui sia possibile identificare univocamente un Ufficio di fatturazione elettronica, il SDI respinge la fattura inviando al mittente una “notifica di scarto”, segnalando il codice ufficio identificato. Nel caso in cui siano individuati più Uffici di fatturazione elettronica afferenti alla stessa amministrazione il SDI respinge la fattura inviando al mittente una “notifica di scarto”, segnalando il Codice FE Centrale dell’amministrazione individuata.

In tutti gli altri casi, il SDI rilascia al Fornitore una “Attestazione di avvenuta trasmissione della fattura con impossibilità di recapito”, che pertanto attesta:

- che la fattura è pervenuta al SDI nel rispetto delle regole tecniche di cui al D.M. n. 55/2013;

- che non è stato possibile recapitarla all’Amministrazione per cause non imputabili al fornitore.

Sulla base di tale evidenza, il SDI segnalerà il caso agli enti di controllo preposti, affinché l’Amministrazione interessata provveda a instaurare e tenere funzionante il canale di interscambio, così come previsto dalle Linee guida di cui all’allegato C al D.M. n. 55/2013.

Da sapere che

- “Importo totale del documento”: questo campo non è obbligatorio, in quanto il totale della fattura sarà in seguito determinato dal prodotto dei prezzi unitari per le quantità e la successiva applicazione delle aliquote IVA indicate. Se il Fornitore intende compilarlo, deve indicare “l'importo al netto dell'eventuale sconto e comprensivo di imposta a debito del cessionario / committente

- “Numero Bollo”: ai sensi dell’articolo 6 del DM 17 giugno 2014 (1), in attesa dell’aggiornamento della attuale versione del tracciato FatturaPA, l’assoluzione dell’imposta di bollo può essere rappresentata in fattura inserendo nel campo la stringa “DM-17-GIU-2014”

Da sapere che

Articoli” > “Codice Articolo” e “Valore”: i due campi presenti nella compilazione della linea di fattura, corrispondono alle seguenti specifiche del tracciato XML:

- 2.2.1.3.1 <CodiceTipo> (max 35 caratteri): va indicata la tipologia di codifica che può essere attribuita all'articolo (ad es. TARIC, CPV, EAN, SSC, ...)

- 2.2.1.3.2 <CodiceValore> (max 35 caratteri): va indicato il valore relativo alla codifica utilizzata

Un esempio di corretta compilazione è: Codice Articolo: CPV / Valore: 4523314-1

Inoltre, sulla base delle indicazioni disposte con il Provvedimento del 18 Aprile dell’Agenzia delle Entrate, se hai selezionato il formato europeo non è possibile indicare nel campo CODIFICA il codice AIC FARMACO.

In caso di inserimento di tale informazione il sistema notifica la mancata disponibilità di gestione dell’informazione nel formato scelto.

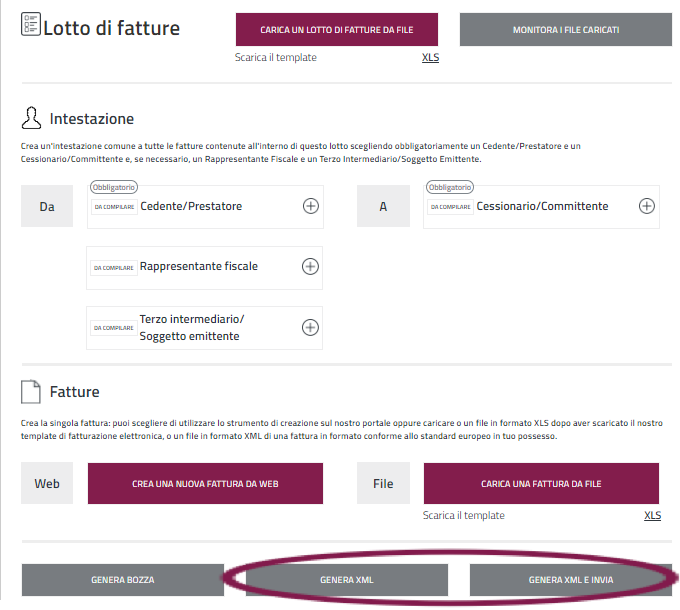

“Genera XML” : genera il file xml corrispondente ai dati inseriti. Puoi inviare in un momento successivo il file tramite la funzionalità “Fatture in lavorazione”

“Genera XML e Invia”: oltre a generare l’xml visualizzi le informazioni necessarie per effettuare contestualmente anche l’invio a SdI.

In questo caso se utilizzi il formato FatturaPA è necessario procedere a firmare digitalmente il file e ricaricarlo; se utilizzi il formato europeo, il sistema invierà direttamente lo stesso a SdI.

- entro 48 ore se il canale di comunicazione tra sistema di interscambio e Pubblica amministrazione è costituito dalla posta elettronica certificata (PEC);

- ovvero, entro 24 ore negli altri casi.

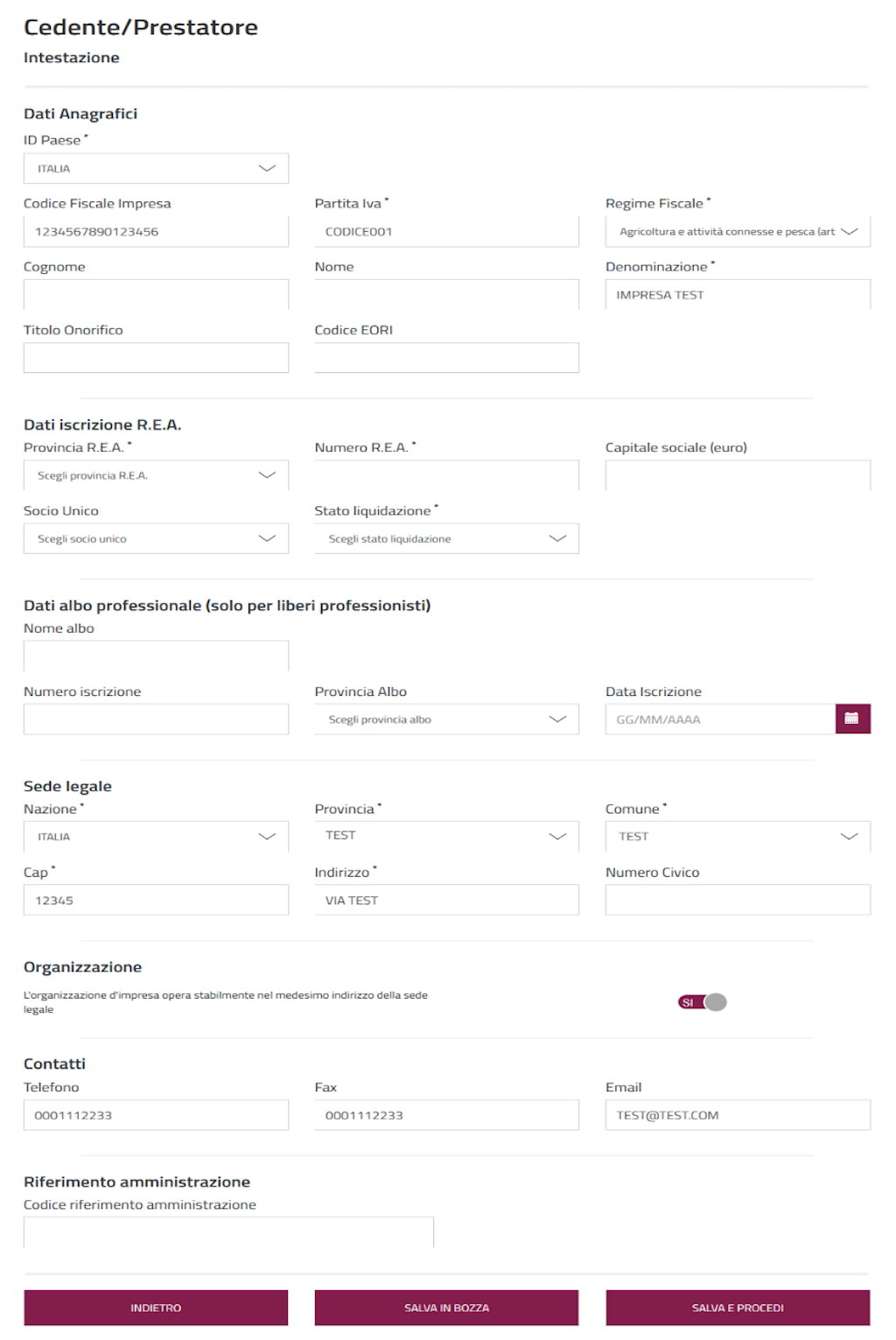

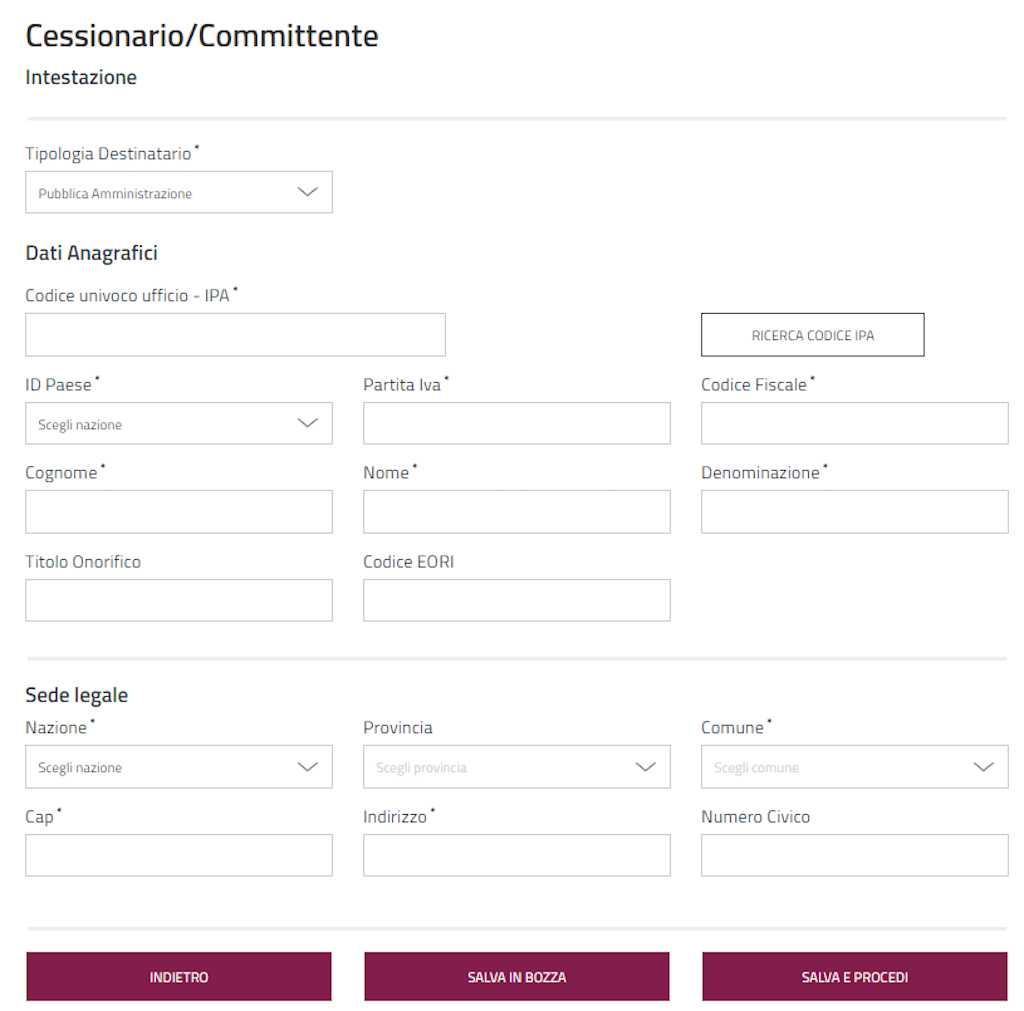

Dati di intestazione:

Cedente/Prestatore: mittente del documento

Cessionario/Committente: destinatario del documento

- che la fattura è pervenuta al SDI nel rispetto delle regole tecniche di cui al D.M. n. 55/2013;

- che non è stato possibile recapitarla all’Amministrazione per cause non imputabili al fornitore.

il popolamento dei campi direttamente a sistema

Caricando un file excel

Caricando un file XML

- Dati generali della fattura

- Linee della fattura (almeno una)

- Dati di riepilogo della fattura

- Dati generali del documento

- Dati della ritenuta

- Dati di bollo

- Dati della cassa professionale di appartenenza

- Sconto o maggiorazione complessivi

- “Importo totale del documento”: questo campo non è obbligatorio, in quanto il totale della fattura sarà in seguito determinato dal prodotto dei prezzi unitari per le quantità e la successiva applicazione delle aliquote IVA indicate. Se il Fornitore intende compilarlo, deve indicare “l'importo al netto dell'eventuale sconto e comprensivo di imposta a debito del cessionario / committente

- “Numero Bollo”: ai sensi dell’articolo 6 del DM 17 giugno 2014 (1), in attesa dell’aggiornamento della attuale versione del tracciato FatturaPA, l’assoluzione dell’imposta di bollo può essere rappresentata in fattura inserendo nel campo la stringa “DM-17-GIU-2014”

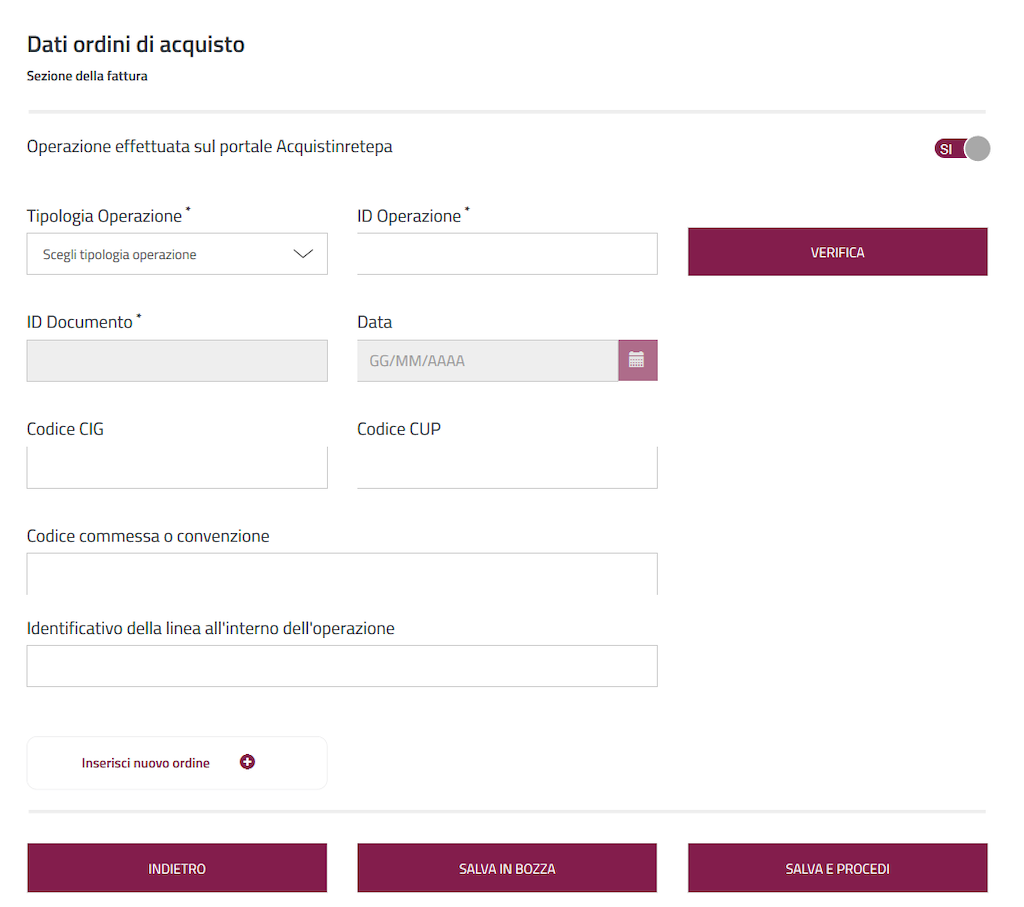

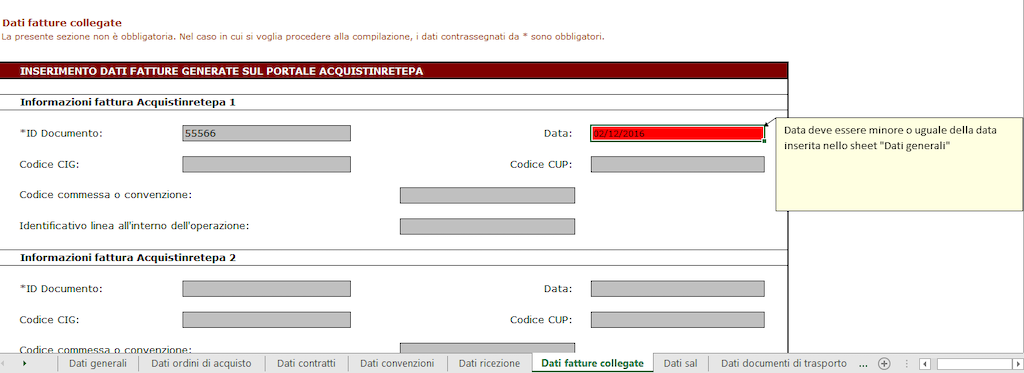

- “Dati ordini di acquisto”;

- “Dati contratti”;

- “Dati convenzioni”;

- “Dati ricezione”;

- “Dati fatture collegate”;

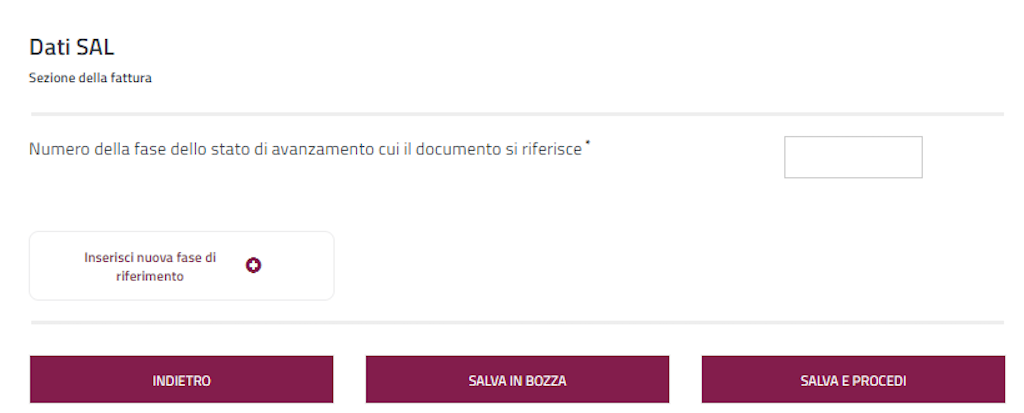

- “Dati SAL”;

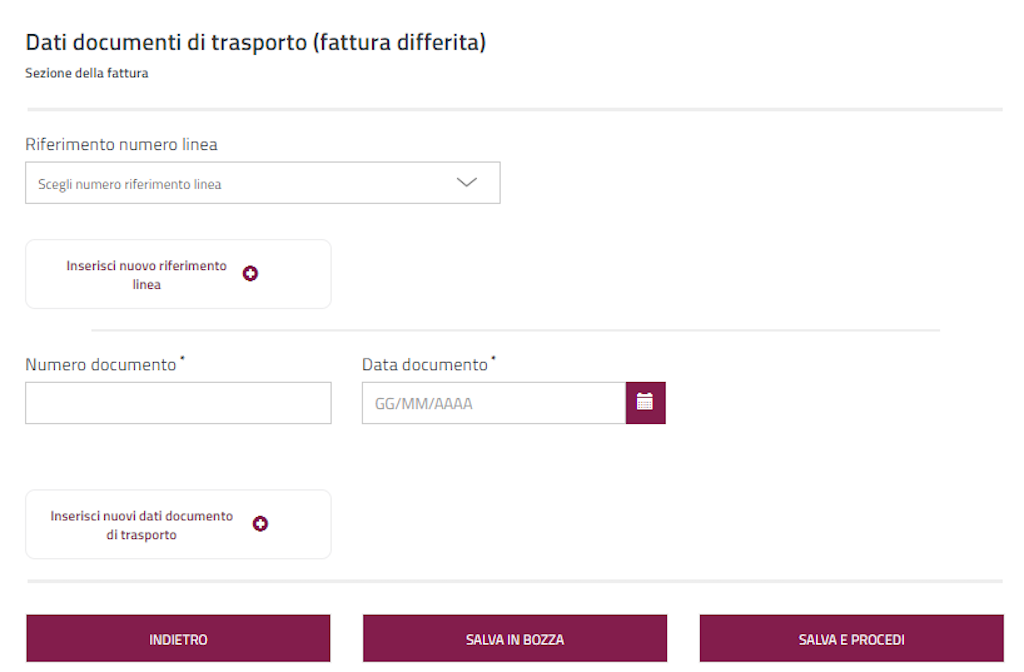

- “Dati documenti di trasporto”;

- “Dati di trasporto”;

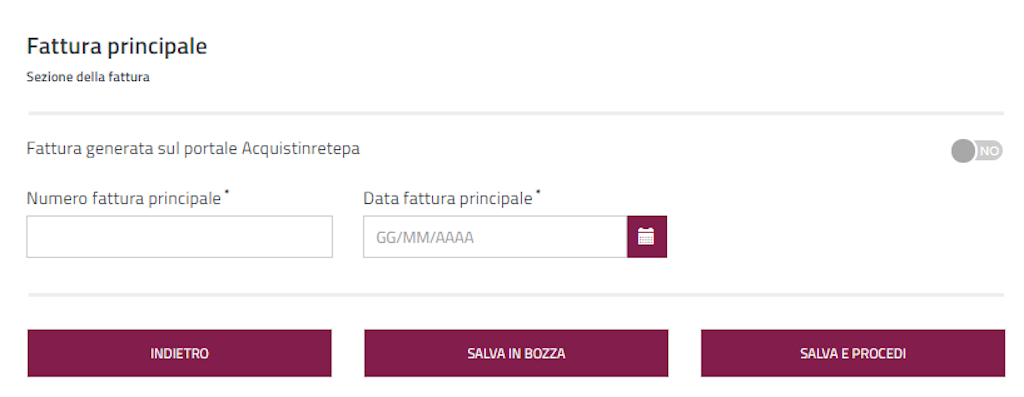

- “Fattura principale”;

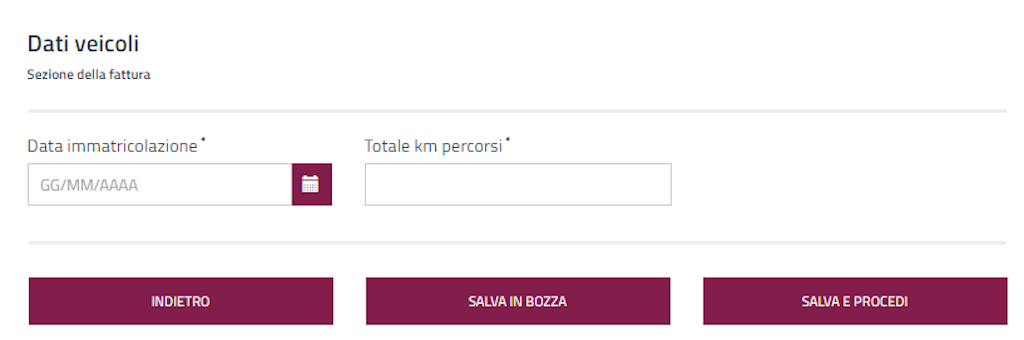

- “Dati veicoli”;

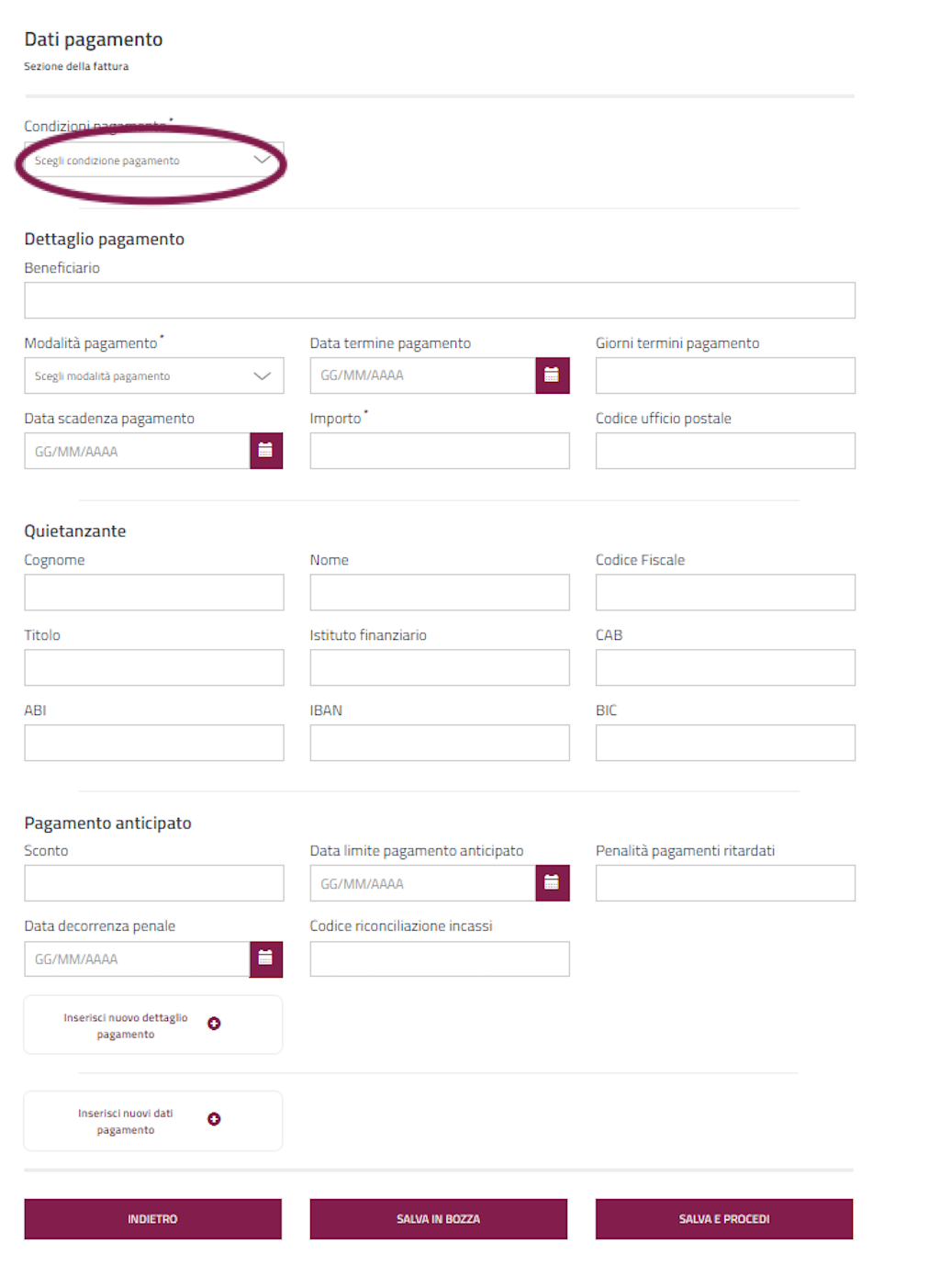

- “Dati pagamento”;

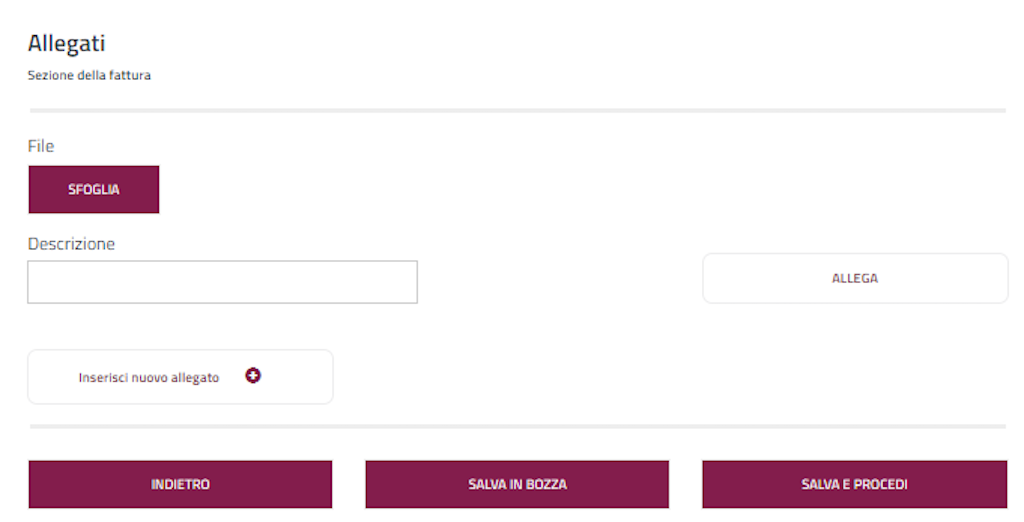

- “Allegati”;

- 2.2.1.3.1 <CodiceTipo> (max 35 caratteri): va indicata la tipologia di codifica che può essere attribuita all'articolo (ad es. TARIC, CPV, EAN, SSC, ...)

- 2.2.1.3.2 <CodiceValore> (max 35 caratteri): va indicato il valore relativo alla codifica utilizzata

“Genera XML” : genera il file xml corrispondente ai dati inseriti. Puoi inviare in un momento successivo il file tramite la funzionalità “Fatture in lavorazione”

“Genera XML e Invia”: oltre a generare l’xml visualizzi le informazioni necessarie per effettuare contestualmente anche l’invio a SdI.

In questo caso se utilizzi il formato FatturaPA è necessario procedere a firmare digitalmente il file e ricaricarlo; se utilizzi il formato europeo, il sistema invierà direttamente lo stesso a SdI.

- Modifica: consente di accedere nuovamente al lotto di fatture (in entrambi i formati), in modo da poter modificare i dati di intestazione o delle singole fatture, aggiungere nuovi dati e fatture, rigenerare l’XML e inviarlo;

- Firma (solo per lotti di fatture in formato FatturaPA): nel caso in cui lo stato del lotto di fatture sia “generato”, selezionando l’icona della firma puoi scaricare il documento, firmarlo tramite strumenti in tuo possesso e ricaricarlo. Ti viene fornito l’esito della verifica della validità della firma. Nel caso in cui il documento viene validato, puoi procedere con l’invio dello stesso e verrai informato della presa in carico dell’invio;

- Elimina: consente l’eliminazione di Lotti di Fatture che si trovano in uno stato in cui è possibile eseguire l’operazione;

- Rigenera: puoi generare nuovamente il file XML. Se il lotto è in stato “bozza”, ti verrà notificato se è necessario compilare sezioni obbligatorie prima di poter generare il file XML;

- Visualizza dettaglio: ti consente di visualizzare in modalità lettura i lotti di fatture che non possono essere più modificati.

- Copia Fattura: consente di copiare una fattura all’interno di un nuovo lotto o in un lotto esistente;

- Modifica Fattura: consente di accedere alla fattura e modificarla;

- Elimina Fattura: consente la rimozione di una fattura precedentemente inserita nel lotto per i lotti in stato “bozza”, “generato” e “firmato”.

- Invia: consente di inviare a SdI l’archivio selezionato. Verrai informato della presa in carico dell’attività;

- Modifica: consente di accedere alla pagina dell’archivio selezionato per aggiungere, eliminare lotti o eventualmente ricreare lo stesso;

- Elimina: consente di eliminare l’archivio selezionato

- il fornitore

- il Sistema di Interscambio

- Il MEF (attraverso CONSIP/www.acquistinretepa.it) quale soggetto trasmittente

- il fornitore predispone la fattura elettronica secondo quanto riportato nei precedenti paragrafi;

- sulla fattura così predisposta il fornitore appone la firma digitale (solo se formato FatturaPA)

- il file così generato, viene trasmesso a SDI per mezzo dell’invio su www.acquistinretepa.it.

- il fornitore;

- il soggetto trasmittente (MEF/Consip).

- il Sistema di Interscambio;

- l’Amministrazione destinataria;

- A. il SdI, ricevuto correttamente il file, assegna un identificativo proprio ed effettua le verifiche previste

- B. in caso di controlli con esito negativo, il SdI invia una notifica di scarto al Fornitore

- C. nel caso di esito positivo dei controlli il SdI trasmette la fattura elettronica all’Amministrazione destinataria e unitamente a questa il SdI trasmette anche una notifica di metadati del file fattura tramite la quale sono comunicate le informazioni utili all’elaborazione ed alla comunicazione da parte del ricevente;

- D. nel caso di buon esito della trasmissione, SDI invia al Fornitore una ricevuta di consegna della fattura elettronica;

- E. nel caso in cui, per cause tecniche non imputabili a SDI, la trasmissione al destinatario non fosse possibile entro i termini previsti, SDI invia al fornitore una notifica di mancata consegna; resta a carico di SDI l’onere di contattare il destinatario affinché provveda tempestivamente alla risoluzione del problema ostativo alla trasmissione, e, a problema risolto, di procedere con l’invio; se, trascorsi 10 giorni dalla data di trasmissione della notifica di mancata consegna, SDI non è riuscito a recapitare la fattura elettronica al destinatario, inoltra al Fornitore una definitiva attestazione di avvenuta trasmissione della fattura con impossibilità di recapito in ottemperanza alle disposizioni riportate nella circolare interpretativa n.1 del 31 marzo 2014, emessa dal Dipartimento Finanze del MEF di concerto con il Dipartimento della Funzione Pubblica della Presidenza del Consiglio dei Ministri;

- F. per ogni fattura elettronica recapitata all’ Amministrazione, SDI permette all’Amministrazione, entro il termine di 15 giorni dalla prima comunicazione inviata al Fornitore, più precisamente dalla data riportata nella ricevuta di consegna o dalla data di trasmissione della notifica di mancata consegna, di inviare una notifica di accettazione/rifiuto della fattura e, nel caso, provvede ad inoltrarla al Fornitore a completamento del ciclo di comunicazione degli esiti della trasmissione della fattura elettronica;

- G. a seguito della corretta trasmissione di una Fattura Elettronica, al fine di fornire tempestiva comunicazione al Fornitore dell'accettazione o del disconoscimento del documento contabile in modo da consentire gli adempimenti previsti dalla normativa IVA in merito alla registrazione delle fatture emesse, il Sistema di Interscambio ha fissato un termine - pari a quello previsto nel D. lgs 52/2004 che modifica l'art. 21 del DPR 633/72, attualmente 15 giorni - decorso il quale lo stesso SDI inoltra notifica di decorrenza dei termini sia al Fornitore sia al soggetto che ha ricevuto la fattura (Amministrazione).

- “Scarto”: nel momento in cui la fattura inviata non supera i controlli effettuati dal Sistema di Interscambio;

- “Mancata consegna” (da SdI verso la PA destinataria): nel momento in cui, superati i controlli iniziali, il SdI comunica la fattura alla PA destinataria ma vi sono problemi che impediscono la corretta consegna della fattura alla PA o all’eventuale intermediario della PA. Resterà a carico del SdI l’onere di contattare il destinatario affinché provveda tempestivamente alla risoluzione del problema ostativo alla trasmissione e, a problema risolto, di procedere con un nuovo invio;

- “Consegna” (da SdI alla PA destinataria o all’eventuale intermediario): nel momento in cui la fattura viene consegnata al destinatario da parte del SdI;

- “Accettazione/Rifiuto” da parte della PA destinataria: nel momento in cui la PA approva/non approva la fattura inviata;

- “Decorrenza termini di accettazione” da parte delle PA: nel momento in cui sono trascorsi quindici giorni dalla ricezione della fattura da parte della PA (la fattura è stata “Consegnata” alla PA) senza che quest’ultima abbia comunicato al SdI l’accettazione o il rifiuto della fattura stessa;

- “Attestazione Trasmissione Fattura” del file alla PA destinataria: nel momento in cui sono trascorsi quindici giorni dalla data di invio della notifica di “Mancata consegna”.

- entro 48 ore se il canale di comunicazione tra sistema di interscambio e Pubblica amministrazione è costituito dalla posta elettronica certificata (PEC);

- ovvero, entro 24 ore negli altri casi.

- Modifica: consente di modificare il lotto; tale azione causerà la cancellazione dell’XML e la necessità di rigenerarlo (e firmarlo nel caso di formato FatturaPA);

- Elimina: consente l’eliminazione logica del lotto negli stati “Rifiutato da SdI” e “Trasmesso con mancato recapito”

- Rigenera: consente di rigenerare l’XML facendo tornare il lotto nello stato “Generato”

- Scarica Copia Cortesia: per effettuare il download di una copia di cortesia

- Scarica XML: consente di scaricare o l’XML originale (per entrambi i formati di fattura) o quello firmato (solo per i lotti in formato FatturaPA)

- Visualizza dettaglio: ti consente di visualizzare in modalità lettura i lotti di fatture che non possono essere più modificati

- Copia Fattura: consente la copia di una fattura precedentemente compilata all’interno di un nuovo lotto o di un lotto esistente.

- Scarica Copia Cortesia: per effettuare il download di una copia di cortesia

- Scarica XML: consente di scaricare o l’XML originale (per entrambi i formati di fattura) o quello firmato (solo per i lotti in formato FatturaPA)

- Scarica Copia Cortesia: per effettuare il download di una copia di cortesia

- Scarica XML: consente di scaricare per i lotti dell’archivio il file l’XML originale o nella versione firmata

- Visualizza dettaglio: ti consente di visualizzare in modalità lettura i lotti di fatture che non possono essere più modificati

- È stato eliminato l’obbligo di conservazione quindicinale delle fatture e si allinea tale termine a quello dei libri e registri. Il processo di conservazione dei documenti con valenza fiscale, quindi, è effettuato entro il termine previsto dalla L.489/1994, ossia entro tre mesi dal termine di presentazione delle dichiarazioni dei redditi.

- L’adempimento della comunicazione dell’impronta dell’archivio dei documenti con rilevanza tributaria da inviare all’Agenzia delle Entrate è eliminato. Il contribuente comunicherà che effettua la conservazione in modalità elettronica dei documenti rilevanti ai fini tributari nella dichiarazione dei redditi relativa al periodo di imposta di riferimento.

- Il pagamento dell’imposta di bollo sui documenti informatici fiscalmente rilevanti (relativa alle fatture, gli atti, ai documenti ed ai registri emessi o utilizzati durante l’anno) avviene mediante versamento nei modi di cui all’art. 17 del decreto legislativo 9 luglio 1997, n. 241,con modalità esclusivamente telematica ed in un’unica soluzione entro 120 giorni dalla chiusura dell’esercizio.

- Il processo di conservazione dei documenti informatici termina con l’apposizione di un riferimento temporale opponibile a terzi (ad esempio una marca temporale) sul c.d. “pacchetto di archiviazione”. (in aggiunta alla già prevista sottoscrizione elettronica da parte del Responsabile della Conservazione)

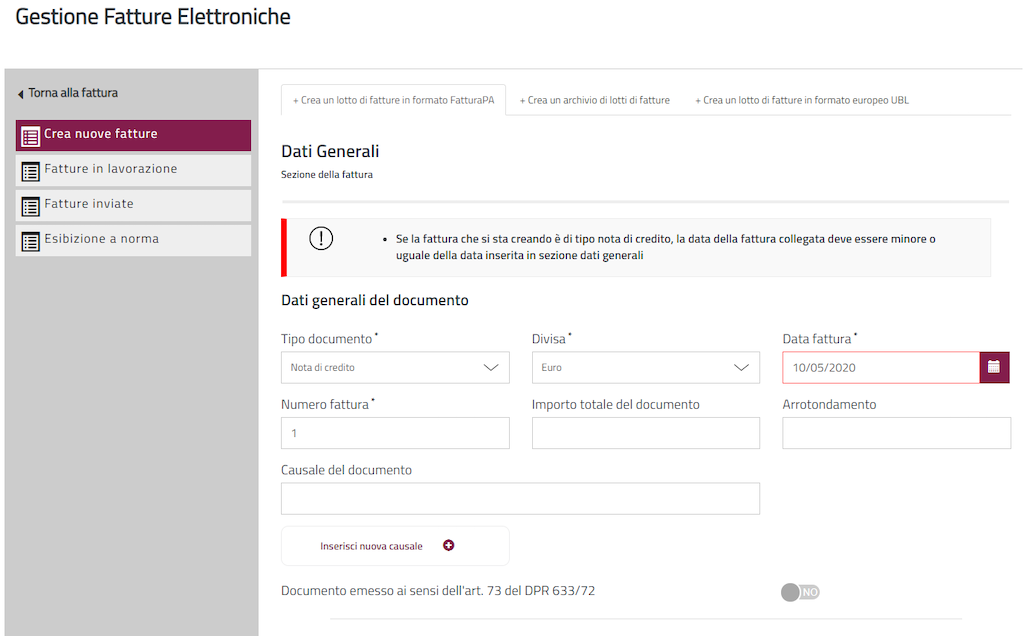

- Il valore di “Documento emesso ai sensi dell'art. 73 del DPR 633/72” è diverso da “Si” ed esiste una fattura “ricevuta da SDI e non rifiutata dalla PA” per la quale si verificano le seguenti condizioni:

- Partita iva del cedente (intesa come idpaese + idcodice) uguale a quella della fattura corrente;

- Numero uguale a quello della fattura corrente;

- Anno uguale a quello della fattura corrente;

- Tipo documento, compreso quello della fattura corrente, diverso da “Nota di credito”;

- Tipo documento della fattura “ricevuta da SDI e non rifiutata dalla PA” o della fattura corrente pari a “Nota di credito”;

- Tipo documento uguale a quello della fattura corrente;

- Partita iva del cedente (intesa come idpaese + idcodice) uguale a quella della fattura corrente;

- Numero uguale a quello della fattura corrente;

- Anno uguale a quello della fattura corrente;

Il valore di “Documento emesso ai sensi dell'art. 73 del DPR 633/72” è pari a “Si” ed esiste una fattura “ricevuta da SDI e non rifiutata dalla PA” per la quale si verificano le seguenti condizioni

Partita iva del cedente (intesa come idpaese + idcodice) uguale a quella della fattura corrente;

Numero uguale a quello della fattura corrente;

Data (intesa come giorno, mese e anno) uguale a quella della fattura corrente;

Tipo documento, compreso quello della fattura corrente, diverso da “Nota di credito;

- Tipo documento della fattura “ricevuta da SDI e non rifiutata dalla PA” o della fattura corrente pari a “Nota di credito”;

- Tipo documento uguale a quello della fattura corrente;

- Partita iva del cedente (intesa come idpaese + idcodice) uguale a quella della fattura corrente;

- Numero uguale a quello della fattura corrente;

- Data (intesa come giorno, mese e anno) uguale a quella della fattura corrente.

- Consegnato alla PA;

- Mancata consegna alla PA;

- Decorrenza termini;

- Accettato dalla PA;

- Trasmesso con mancato recapito.

- Il valore di “Documento emesso ai sensi dell'art. 73 del DPR 633/72” è diverso da “Si” ed esiste un’altra fattura nello stesso lotto per la quale si verificano le seguenti condizioni:

- Numero uguale a quello della fattura corrente;

- Anno uguale a quello della fattura corrente;

- Tipo documento, compreso quello della fattura corrente, diverso da “Nota di credito”;

- Tipo documento di un’altra fattura del lotto o della fattura corrente pari a “Nota di credito”;

- Tipo documento uguale a quello della fattura corrente;

- Numero uguale a quello della fattura corrente;

- Anno uguale a quello della fattura corrente;

Il valore di “Documento emesso ai sensi dell'art. 73 del DPR 633/72” è pari a “Si” ed esiste un’altra fattura nello stesso lotto per la quale si verificano le seguenti condizioni:

Numero uguale a quello della fattura corrente;

Data (intesa come giorno, mese e anno) uguale a quella della fattura corrente;

Tipo documento, compreso quello della fattura corrente, diverso da “Nota di credito;

- Tipo documento di un’altra fattura del lotto o della fattura corrente pari a “Nota di credito”;

- Tipo documento uguale a quello della fattura corrente;

- Numero uguale a quello della fattura corrente;

- Data (intesa come giorno, mese e anno) uguale a quella della fattura corrente.

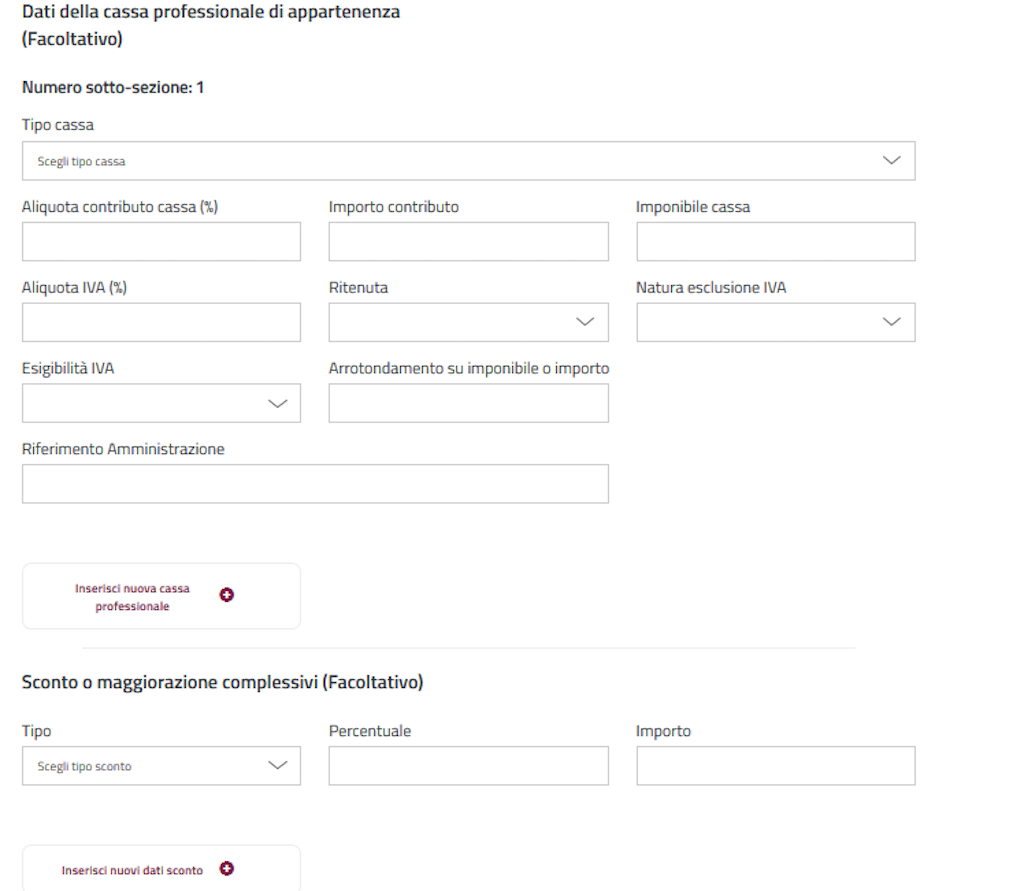

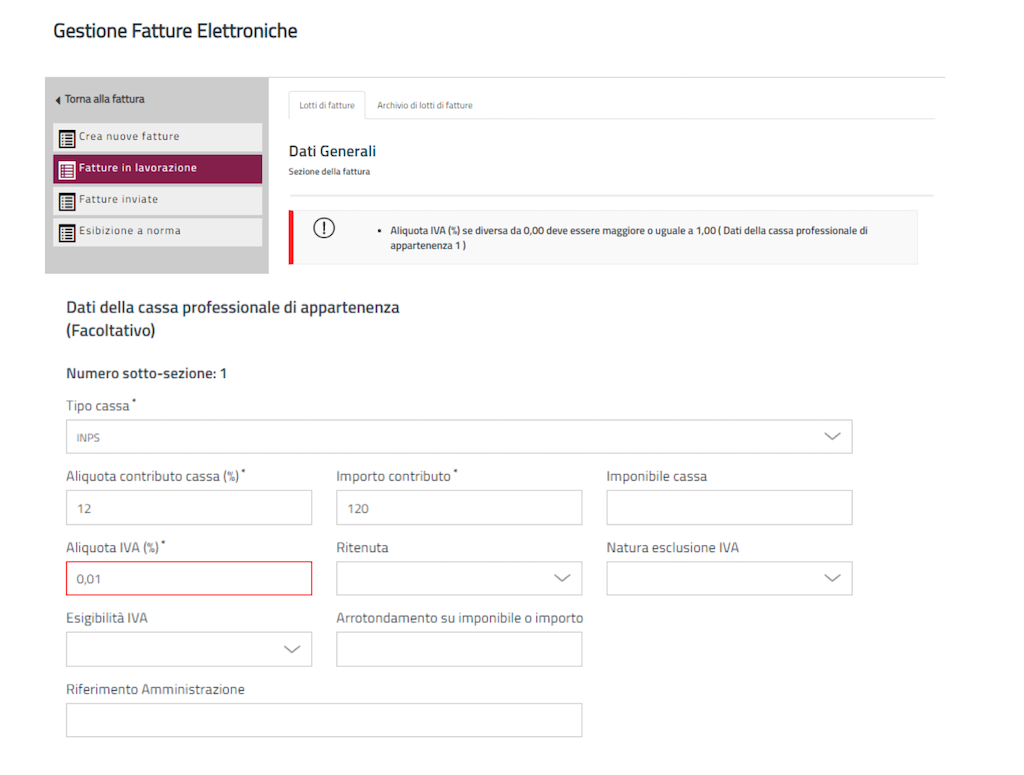

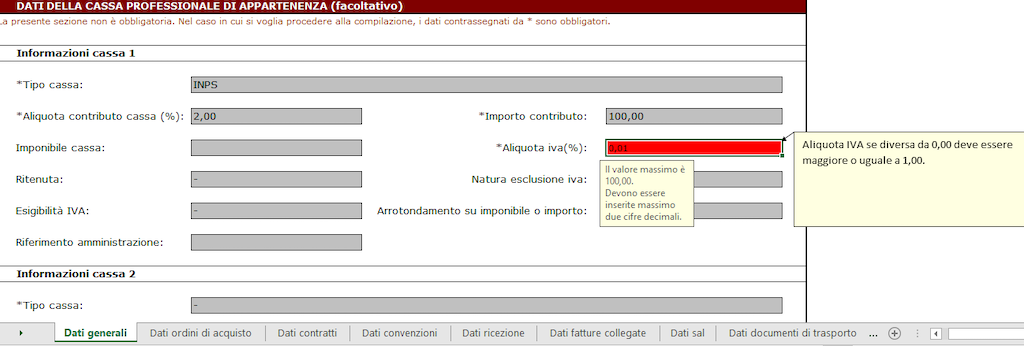

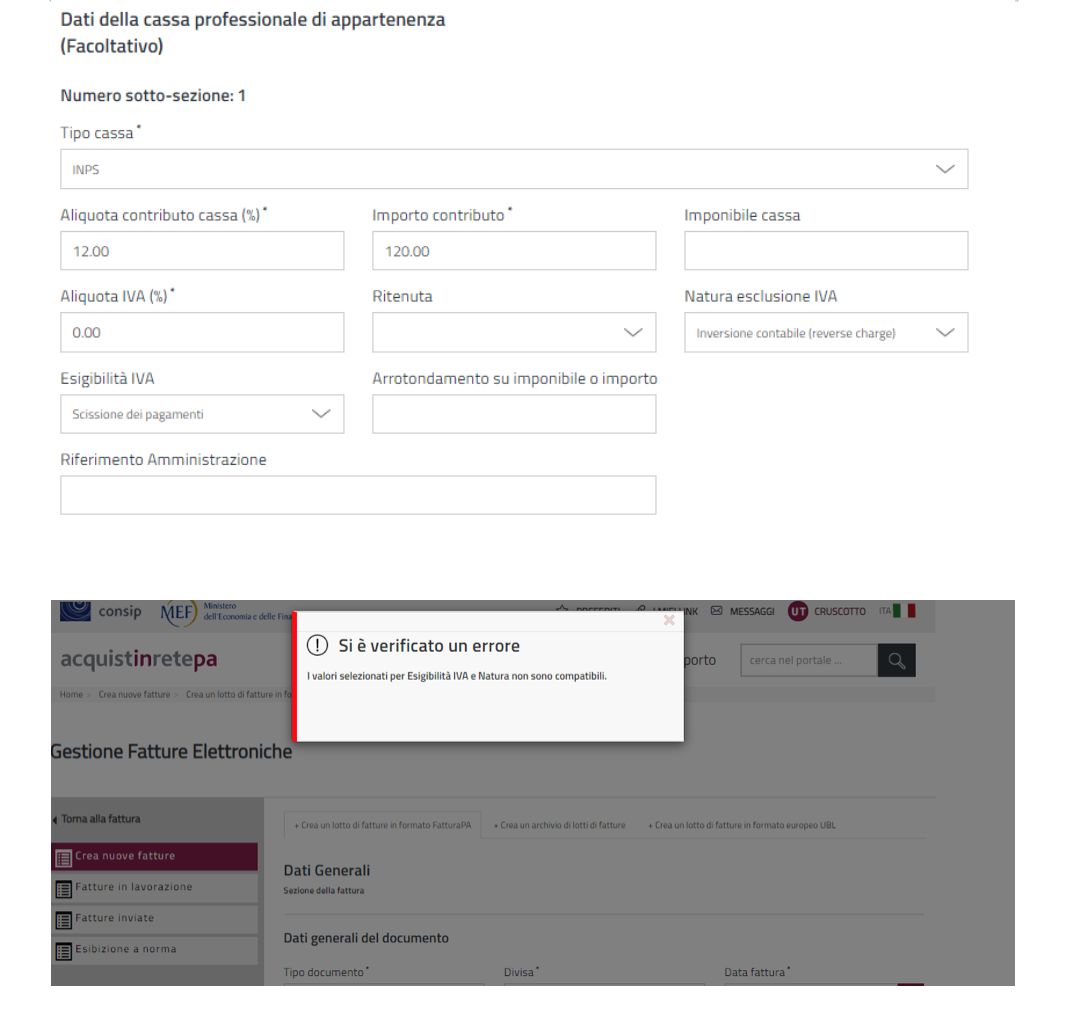

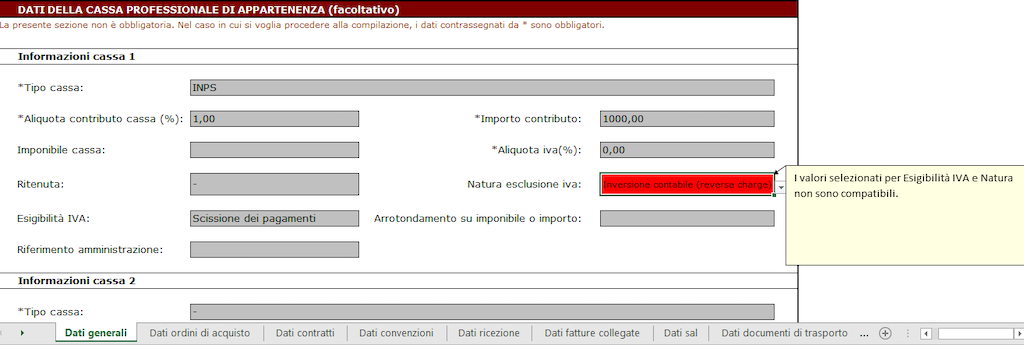

- Nella maschera della sezione “Dati generali”, con riferimento alla sotto-sezione “Dati della cassa professionale di appartenenza”, sono stati aggiunti i campi “Esigibilità IVA” e “Arrotondamento su imponibile o importo”. Tale modifica è stata apportata anche nel template Excel;

- Nella maschera della sezione “Dati generali”, con riferimento alla sotto-sezione “Dati della cassa professionale di appartenenza”, è stato aggiunto il “Numero sotto-sezione”, nella fattispecie un progressivo per ogni sotto-sezione “Dati della cassa professionale di appartenenza”;

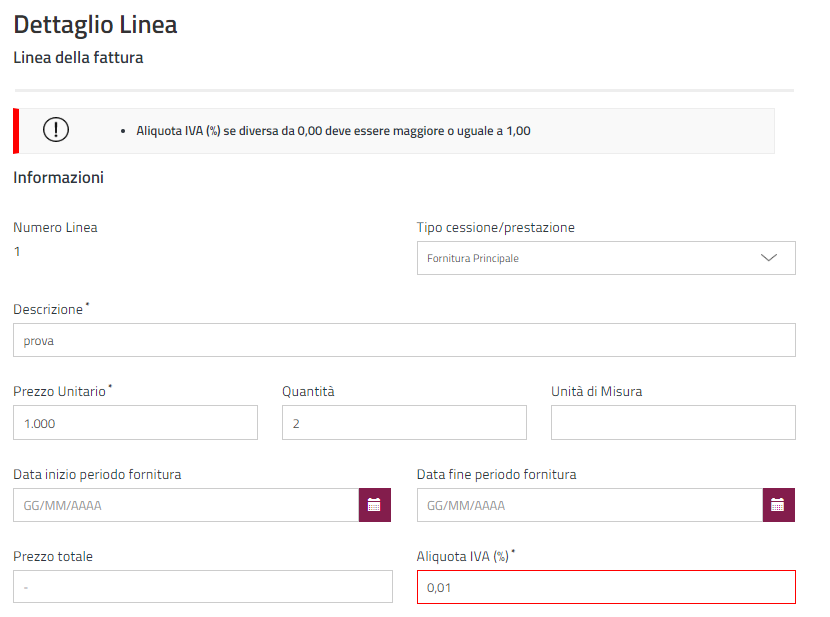

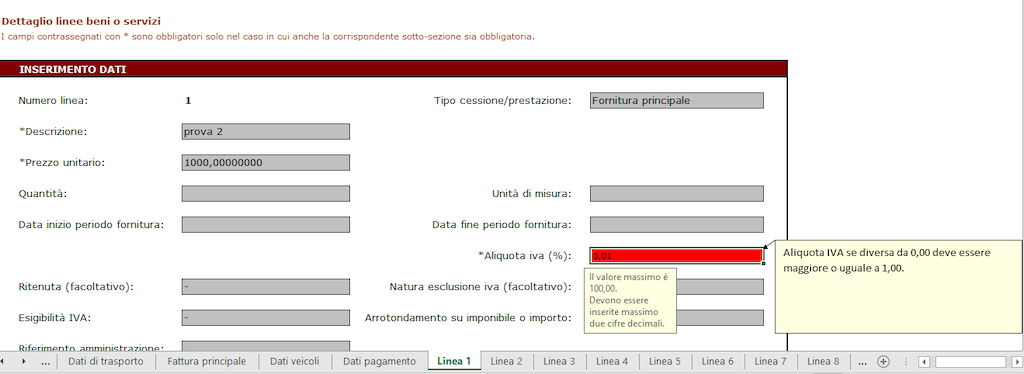

- Nella maschera di dettaglio linea sono stati aggiunti i campi “Esigibilità IVA” e “Arrotondamento su imponibile o importo”. Tale modifica è stata apportata anche nel template Excel;

- Nella maschera della sezione “Dati riepilogo” sono stati resi read-only i campi “Imponibile importo”, “Esigibilità IVA” e “Arrotondamento su imponibile o importo” ed inoltre mostrati i numeri delle sotto-sezioni “Dati della cassa professionale di appartenenza”. I blocchi di tale sezione sono determinati come segue:

- Un blocco per ciascuna coppia “Aliquota IVA”/”Natura esclusione IVA” ed “Esigibilità IVA”;

- Il valore di “Arrotondamento su imponibile o importo” è dato dalla somma algebrica di tutti i valori di “Arrotondamento su imponibile o importo” presenti nei “Dati generali” o nel dettaglio linee ed associati alla specifica coppia “Aliquota IVA”/”Natura esclusione IVA” ed “Esigibilità IVA”;

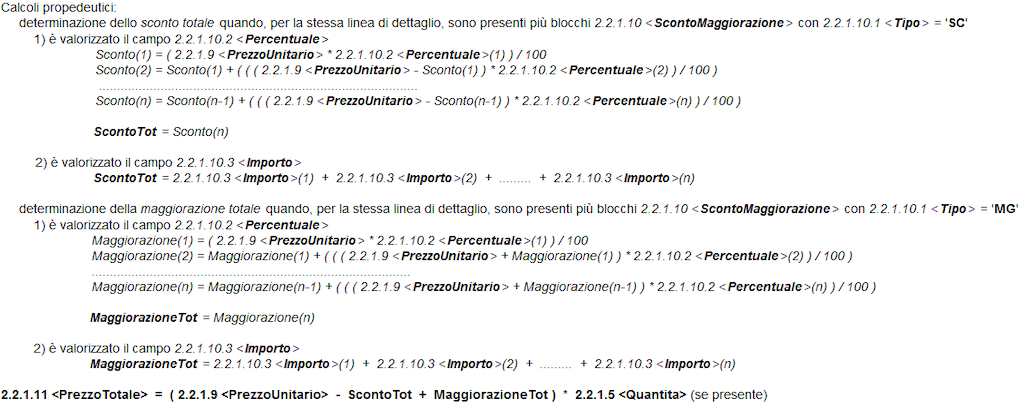

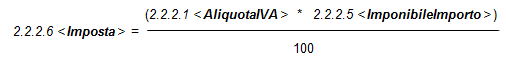

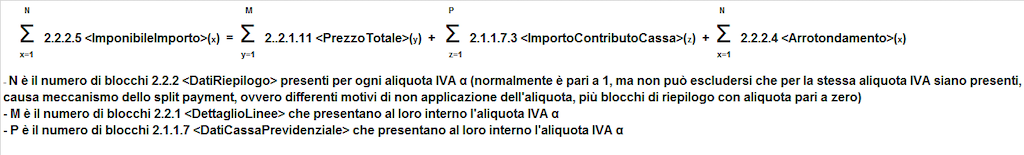

- Il valore di “Importo imponibile” di ciascun blocco è calcolato secondo la formula di Figura 287, arrotondato alla seconda cifra decimale (l’arrotondamento sarà effettuato solo alla fine del calcolo).

- codice 00400: sulla riga con aliquota IVA pari a zero deve essere presente il campo Natura

- codice 00401: sulla riga con aliquota IVA diversa da zero non deve essere presente il campo Natura

- codice 00403: la data della fattura non deve essere successiva alla data di ricezione

- codice 00411: se esiste una riga di dettaglio Ritenuta, deve esistere il blocco DatiGenerali/ DatiGeneraliDocumento/ DatiRitenuta

- codice 00415: se esiste un blocco DatiCassaPrevidenziale con Ritenuta = SI, deve esistere il blocco DatiGenerali/DatiGeneraliDocumento/DatiRitenuta

- codice 00417: almeno uno dei campi IdFiscaleIVA e CodiceFiscale del CessionarioCommittente deve essere valorizzato

- Codice 00100 Certificato di firma scaduto

- Codice 00101 Certificato di firma revocato

- Codice 00104 CA (Certification Authority) non affidabile

- Codice 00107 Certificato non valido

- Codice 00103 File firmato senza riferimento temporale

- Codice 00105 File firmato con riferimento temporale non coerente

- Codice 00106 File / archivio vuoto o corrotto

- Codice 00200 File non conforme al formato

- Codice 00201 Superato il numero massimo di errori di formato

- Codice 00400 Sulla riga di dettaglio con aliquota IVA pari a zero deve essere presente il campo Natura

- Codice 00401 Sulla riga di dettaglio con aliquota IVA diversa da zero non deve essere presente il campo Natura

- Codice 00403 La data della fattura non deve essere successiva alla data di ricezione

- Codice 00411 Se esiste una riga di dettaglio con Ritenuta uguale a SI, deve esistere il blocco

- DatiGenerali/DatiGeneraliDocumento/DatiRitenuta

- Codice 00413 Nel blocco DatiCassaPrevidenziale con aliquota IVA pari a zero, deve essere presente il campo Natura

- Codice 00414 Nel blocco DatiCassaPrevidenziale con aliquota IVA diversa da zero, il campo Natura non deve essere presente

- Codice 00415 Se esiste un blocco DatiCassaPrevidenziale con Ritenuta uguale a SI, deve esistere il blocco DatiGenerali/DatiGeneraliDocumento/DatiRitenuta

- Codice 00417 Almeno uno dei campi IdFiscaleIVA e CodiceFiscale del CessionarioCommittente deve essere valorizzato

- sulla presenza, nell’anagrafica di riferimento, del codice identificativo del destinatario e delle informazioni necessarie al recapito, salvo il caso in cui il codice identificativo sia valorizzato a “999999” (valore di default) in ottemperanza alle disposizioni riportate nella circolare interpretativa del MEF n.1 del 31 marzo 2014; il controllo prevede anche una verifica sulla data di avvio del servizio di fatturazione elettronica presente nell’anagrafica di riferimento (IPA), data che non deve essere successiva a quella in cui viene effettuato il controllo (data di sistema);

- sulla presenza, nell’anagrafica di riferimento, di uno o più uffici di fatturazione elettronica attivi associati al codice fiscale corrispondente all’identificativo fiscale del cessionario\committente riportato in fattura, nei casi in cui il codice identificativo del destinatario sia valorizzato a “999999” (valore di default) in ottemperanza alle disposizioni riportate nella circolare interpretativa del MEF n.1 del 31 marzo 2014;

- sulla presenza, nell’anagrafica di riferimento, di uno ed un solo ufficio di fatturazione elettronica attivo (diverso da quello Centrale previsto dalle specifiche operative relative all’allegato D al DM 3 aprile 2013, n. 55) associato al codice fiscale corrispondente all’identificativo fiscale del cessionario/committente riportato in fattura, nei casi in cui il codice identificativo del destinatario sia valorizzato con il codice di fatturazione elettronica Centrale in ottemperanza alle disposizioni riportate nella circolare interpretativa del MEF n.1 del 31 marzo 2014;

- sulla validità dei codici fiscali e delle partite IVA, relative ai soggetti cedente/prestatore, rappresentante fiscale, cessionario/committente, attraverso una verifica di presenza nell’anagrafe tributaria; il controllo non è effettuato per gli identificativi fiscali assegnati da autorità estere.

- Codice 00300 IdFiscale del soggetto trasmittente non valido

- Codice 00301 IdFiscaleIVA del CedentePrestatore non valido

- Codice 00302 CodiceFiscale del CedentePrestatore non valido

- Codice 00303 IdFiscaleIVA del RappresentanteFiscale non valido

- Codice 00304 CodiceFiscale del RappresentanteFiscale non valido

- Codice 00305 IdFiscaleIVA del CessionarioCommittente non valido

- Codice 00306 CodiceFiscale del CessionarioCommittente non valido

- Codice 00311 CodiceDestinatario non valido

- Codice 00312 CodiceDestinatario non attivo

- Codice 00398 Codice Ufficio presente ed univocamente identificabile nell’anagrafica di riferimento, in presenza di CodiceDestinatario valorizzato con codice ufficio “Centrale”

- Codice 00399 CodiceFiscale del CessionarioCommittente presente nell’anagrafica di riferimento in presenza di CodiceDestinatario valorizzato a “999999”

Da sapere che

La fattura elettronica si considera trasmessa e ricevuta dalle amministrazioni solo a fronte del rilascio della ricevuta di consegna da parte del SDI. La ricevuta di consegna attesta sia l’emissione della fattura elettronica, sia l’avvenuta ricezione da parte della PA committente.

Tuttavia, le due fasi (emissione della fattura da parte del Fornitore e la ricezione della stessa da parte della PA) vengono effettuate in due momenti distinti.

Secondo quanto riportato nella circolare n. 1/2013 del MEF, la fattura elettronica può infatti darsi per emessa non solo nella ricevuta di consegna recapitata al Fornitore dal SDI in caso di esito positivo, ma anche a fronte del rilascio dal parte del SDI della notifica di mancata consegna (in nessun caso il SDI rilascia un documento comprovante il mero ricevimento della fattura da parte del medesimo).

La notifica di mancata consegna viene spedita al Fornitore se l’inoltro all’Amministrazione committente ha avuto esito negativo, e viene recapitata:

Tale notifica di mancata consegna è sicuramente sufficiente a provare la trasmissione (e la conseguente ricezione) della fattura da parte del SDI. Anche in tale caso la fattura può darsi per emessa. Sarà poi il SDI a farsi carico di contattare il destinatario della fattura affinché provveda alla risoluzione del problema ostativo alla trasmissione.

Tale notifica di mancata consegna è sicuramente sufficiente a provare la trasmissione (e la conseguente ricezione) della fattura da parte del SDI. Anche in tale caso la fattura può darsi per emessa. Sarà poi il SDI a farsi carico di contattare il destinatario della fattura affinché provveda alla risoluzione del problema ostativo alla trasmissione.

Se l’inoltro ha avuto esito negativo “per cause tecniche” il SDI rilascia al Fornitore una notifica di mancata consegna. La struttura di supporto del SDI provvede successivamente a contattare il referente del servizio di fatturazione elettronica dell’Amministrazione ricevente affinché provveda tempestivamente alla risoluzione del problema ostativo alla trasmissione e, a problema risolto, procede con l’invio della fattura.

Se, trascorsi 10 giorni dalla data di trasmissione della notifica di mancata consegna, il SDI non è riuscito a recapitare la fattura elettronica al destinatario, invia al Fornitore trasmittente una “Attestazione di avvenuta trasmissione della fattura con impossibilità di recapito”.

ll Fornitore in possesso di una “Attestazione di avvenuta trasmissione della fattura con impossibilità di recapito”, può trasmettere la fattura direttamente all'amministrazione competente, ad esempio trasmettendo per posta elettronica l'attestato (che contiene anche la Fattura stessa). Con questo invio l’Amministrazione viene messa a conoscenza del fatto che la fattura elettronica è stata correttamente inviata al SDI, può prendere visione della fattura in esso contenuta e la fattura può pertanto ritenersi ricevuta dall’Amministrazione committente.

|}

Si riportano pertanto le informazioni necessarie alla predetta comunicazione per quanto attiene alla fatture conservate digitalmente attraverso il servizio erogato da www.acquistinretepa.it :

In entrambi i casi devi compilare due sezioni:'manca figura 15 Figura 15 - Dati cedente/prestatore

Da sapere che

Come si può trasmettere la fattura elettronica se l’Amministrazione non è censita in IPA?

Nel caso in cui sia stata rilevata l’assenza in IPA dell’Amministrazione destinataria della fattura, il Fornitore può indicare in fattura come codice univoco ufficio il valore del “Codice Fatturazione Elettronica Centrale”. Al fine di evitarne un utilizzo improprio, il SDI verificherà - sulla base dei dati fiscali di destinazione della fattura in essa contenuti - l’esistenza in IPA di un solo Ufficio di fatturazione elettronica deputato al ricevimento della fattura ovvero, nel caso siano individuati più Uffici di fatturazione elettronica, che questi siano afferenti alla stessa amministrazione.

Nel caso in cui sia possibile identificare univocamente un Ufficio di fatturazione elettronica, il SDI respinge la fattura inviando al mittente una “notifica di scarto”, segnalando il codice ufficio identificato. Nel caso in cui siano individuati più Uffici di fatturazione elettronica afferenti alla stessa amministrazione il SDI respinge la fattura inviando al mittente una “notifica di scarto”, segnalando il Codice FE Centrale dell’amministrazione individuata.

In tutti gli altri casi, il SDI rilascia al Fornitore una “Attestazione di avvenuta trasmissione della fattura con impossibilità di recapito”, che pertanto attesta:

Sulla base di tale evidenza, il SDI segnalerà il caso agli enti di controllo preposti, affinché l’Amministrazione interessata provveda a instaurare e tenere funzionante il canale di interscambio, così come previsto dalle Linee guida di cui all’allegato C al D.M. n. 55/2013.

Gli eventuali dati del “Rappresentante Fiscale” e/o del Terzo Intermediario vanno compilati solo nel caso in cui la prestazione da fatturare preveda un ruolo fiscalmente attivo dei due predetti soggetti.

Dopo avere compilato i dati relativi al cedente e al cessionario, si attivano i Dati generali del Lotto/Fattura, come di seguito riportato.

Figura 16 - Dati generali del Lotto/Fattura

A questo punto occorre procedere all’inserimento della prima fattura associata al Lotto appena creato.

Tieni presente che in caso di gestione delle fatture elettroniche in formato conforme allo standard europeo non è possibile creare più di un documento di fattura per lotto.

L’inserimento di fatture avviene attraverso le seguenti tre tipologie di modalità di acquisizione:

Figura 17 - Modalità inserimento dati fattura

Per ciascuna fattura è necessario indicare:

Inserimento manuale dei dati delle fatture

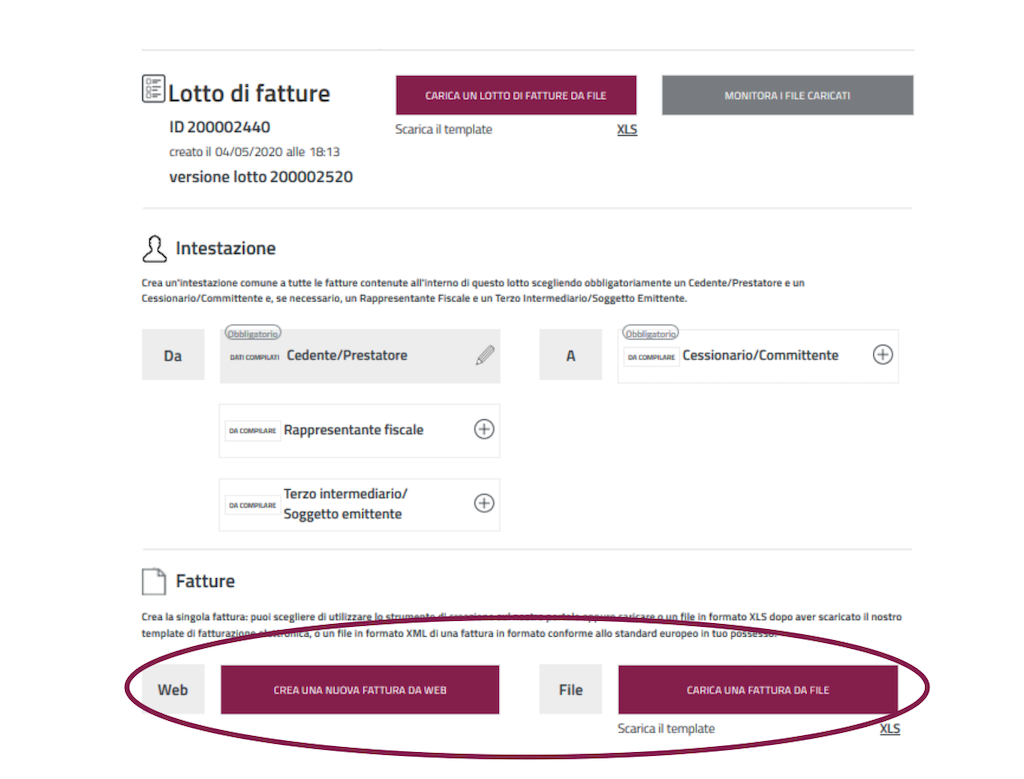

Nella pagina principale del Lotto di fatture, nella sezione Fatture seleziona “Crea una nuova Fattura da Web”, che consente di accedere alla pagina di creazione della fattura.

Nella parte “Sezioni della fattura” è necessario compilare i Dati generali, mentre nella parte “Linee della fattura” è necessario inserire almeno una Linea di fattura.

Figura 18 - Inserimento nuova fattura

Nella sezione Dati Generali”: i dati che inserisci definiscono la tipologia e le caratteristiche del documento/fattura.

Nella sezione “Linee della fattura”: attraverso la funzione “Aggiungi” puoi inserire le righe contenute nel documento contabile/fattura.

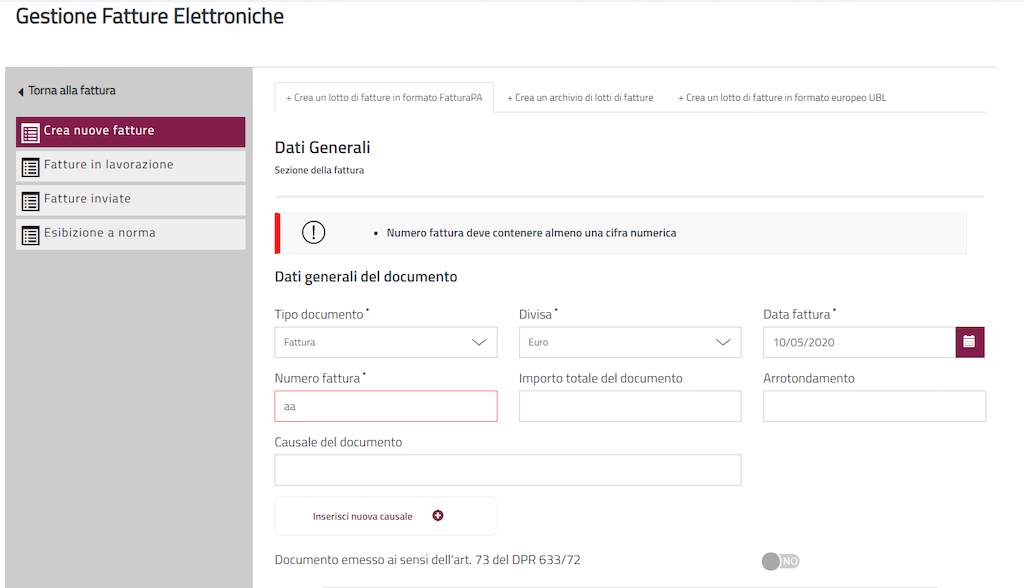

Dati generali

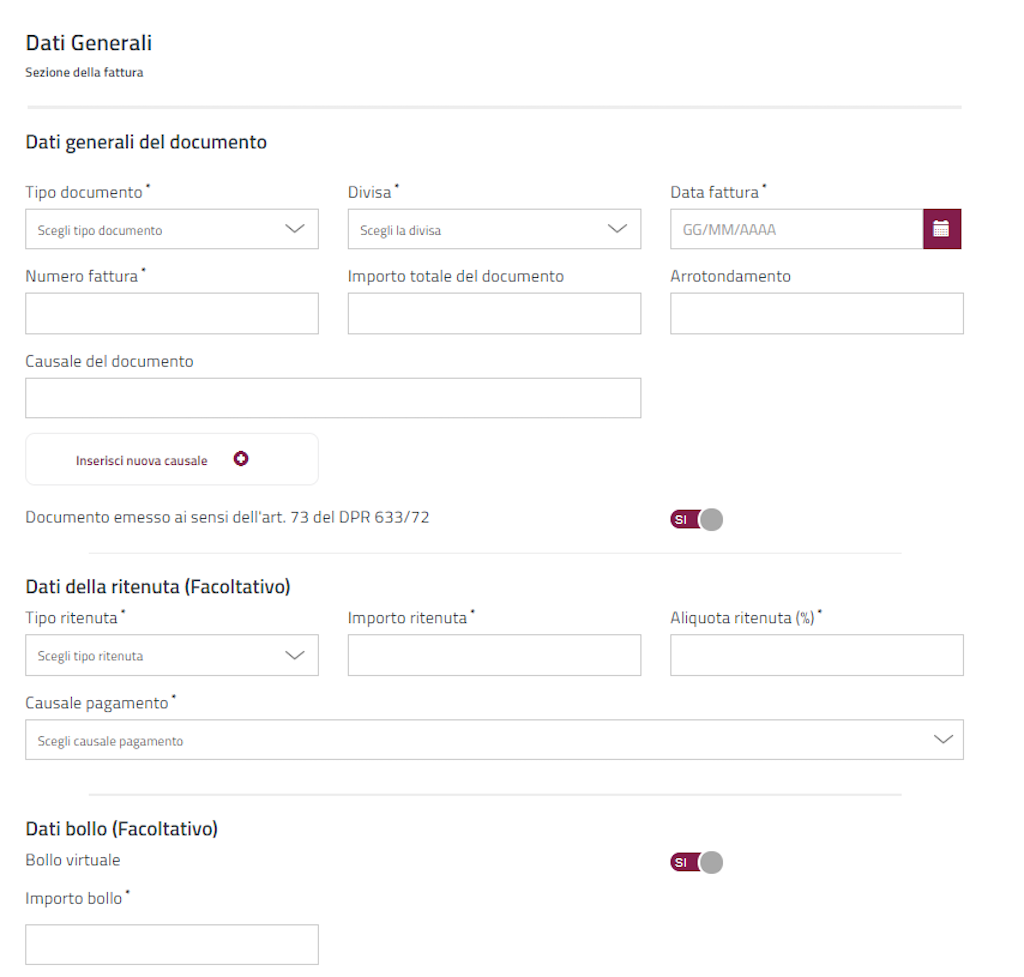

Avvia la compilazione in corrispondenza della voce “Dati Generali” e visualizzerai una pagina articolata in diverse sottosezioni:

Figura 19 - Dati Generali

La prima di esse (“DATI GENERALI DEL DOCUMENTO”) prevede la compilazione di alcuni campi obbligatori. In base al tipo di formato che hai scelto, visualizzi campi di informazioni la cui compilazione obbligatoria è differente.

Da sapere che

Figura 20 - Dati della cassa professionale di appartenenza

La sezione “DATI DELLA CASSA PROFESSIONALE DI APPARTENENZA” può essere compilata solo in caso di fattura emessa da un Professionista, mentre la sezione “SCONTO O MAGGIORAZIONE COMPLESSIVI”) si può compilare nel caso si voglia evidenziare in fattura l’applicazione di uno sconto.

Nella sezione “Dati della cassa professionale di appartenenza (facoltativo)”, ti evidenziamo che per il campo “Natura esclusione iva” è presente la voce “IVA assolta in altro stato UE”

Nel caso tu abbia selezionato il formato europeo secondo quanto disposto dal provvedimento dell’Agenzia delle entrate non è previsto l’inserimento dei dati di ritenuta, dei dati di bollo e della classe professionale di appartenenza.

Una volta compilati i campi obbligatori, cliccando sul pulsante “Salva in bozza” e “Salva e Procedi”, verranno effettuati dei controlli al fine di evitare lo scarto da parte di SDI.

Sezioni facoltative

Figura 21 - Sezioni facoltative

Tornando alla pagina principale della fattura e selezionando la voce “Aggiungi sezioni facoltative” puoi esplicitare ulteriori informazioni e dettagli relativi alla fattura. Le sezioni facoltative a tua disposizione sono:

Il sistema consente di rimuovere eventuali sezioni facoltative aggiunte.

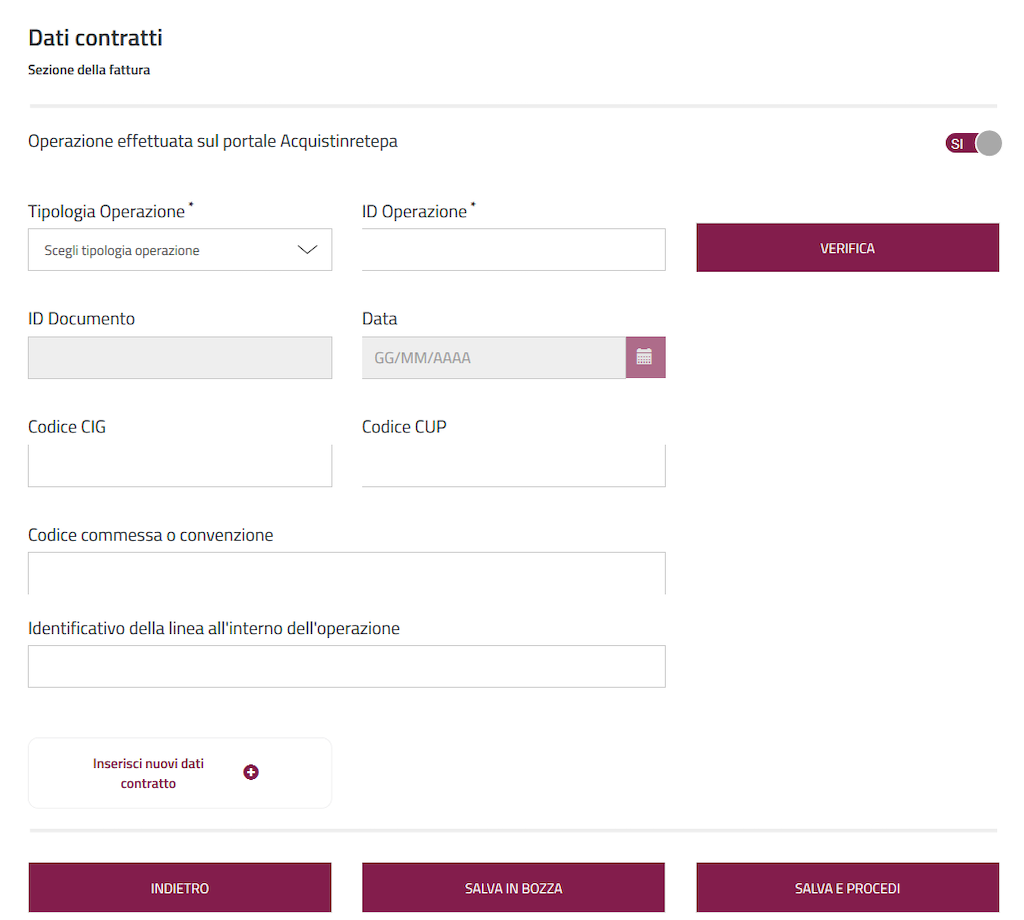

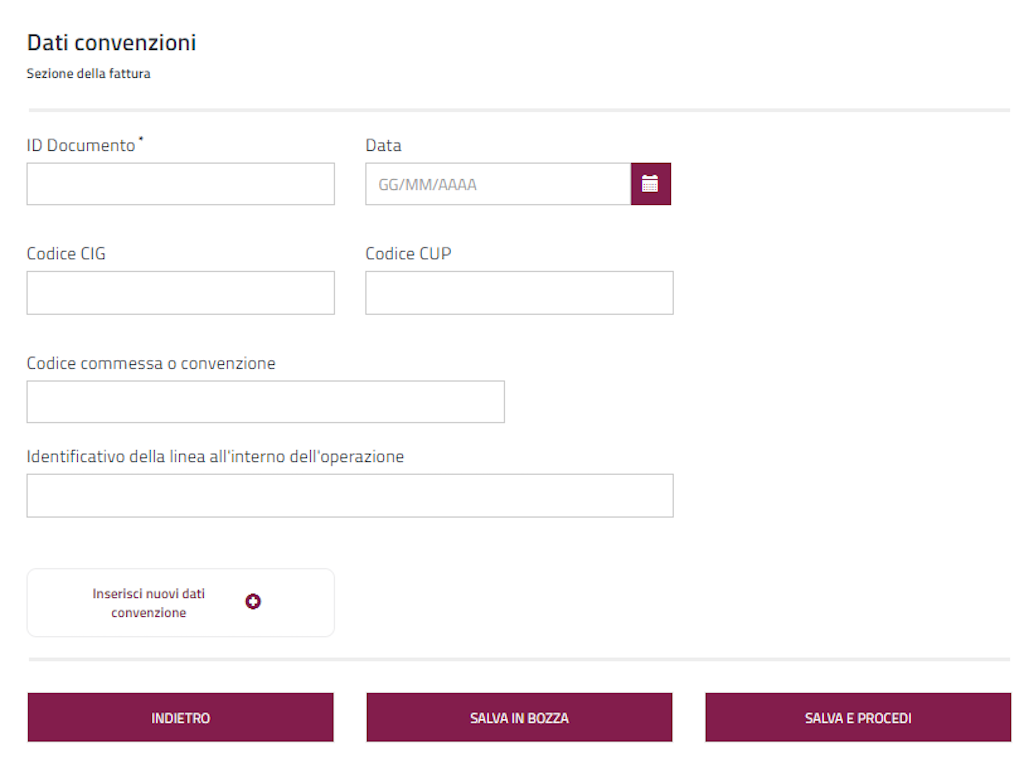

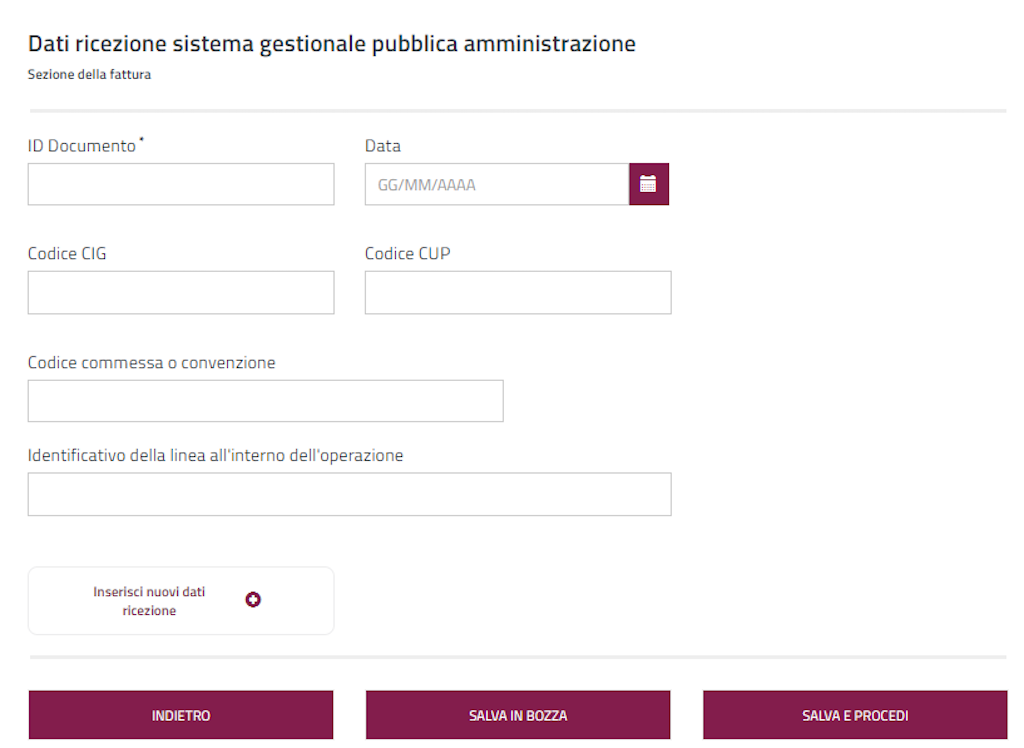

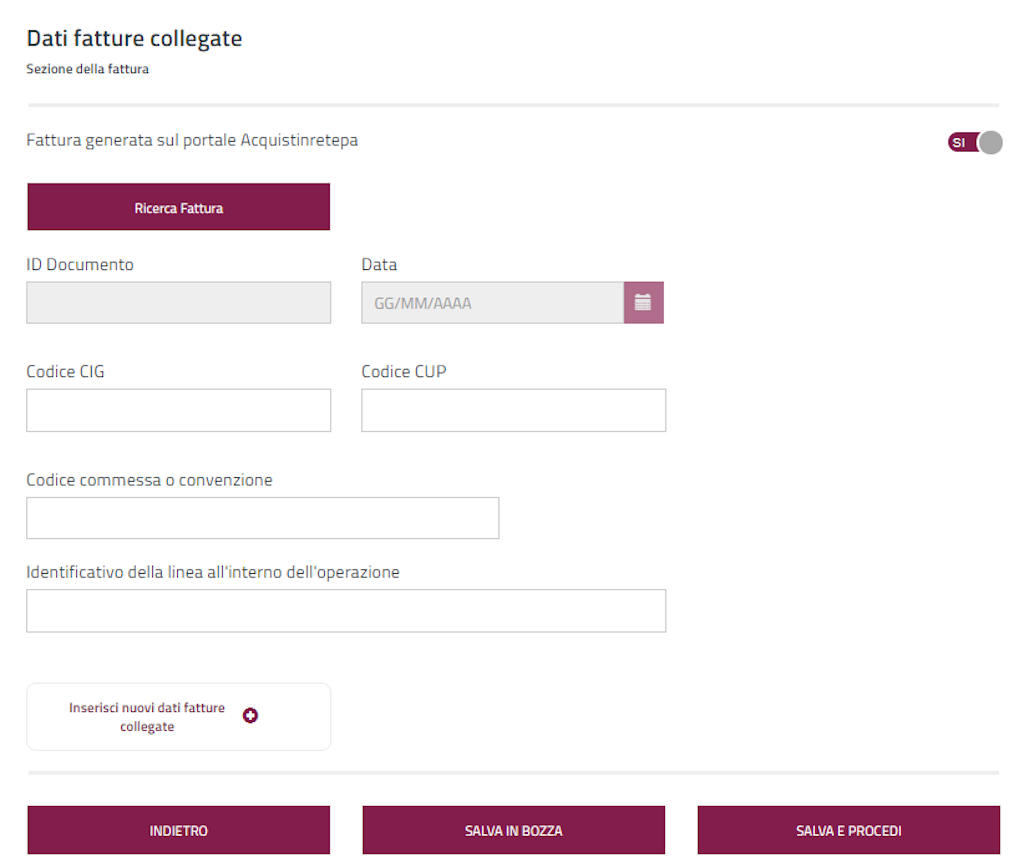

Di seguito riportiamo le immagini delle diverse sezioni facoltative.

Figura 22 - Dati ordini di acquisto

Figura 23 - Dati contratti

Figura 24 - Dati convenzioni

Figura 25 - Dati ricezione

Figura 26 - Dati Fatture collegate

Figura 27 - Dati SAL

Figura 28 - Dati documento di trasporto - fattura differita[

[File:Image29 ok.png|centro]] Figura 29 - Dati documenti di trasporto – fattura accompagnatoria

Figura 30 - Fattura principale

Figura 31 - Dati veicoli

Figura 32 - Dati pagamento

Per questa sezione facoltativa, in corrispondenza di “Modalità di Pagamento” puoi specificare la voce “Trattenuta su somme già riscosse”. Tale valore è presente anche all’interno del template Excel predisposto a sistema, nello sheet “Dati pagamento”.

Tieni presente che se hai scelto di utilizzare il formato FatturaPA è possibile aggiungere nuovi dati e nuovi dettagli di pagamento. Se invece hai selezionato il tracciato conforme allo standard europeo non ti consente di aggiungere nuovi dati e nuovi dettagli di pagamento.

Inoltre, per il campo IBAN puoi inserire un numero di caratteri che va da un minimo di 15 caratteri fino a massimo 34 caratteri. Il vincolo sul numero di caratteri ammessi è presente anche nel template predisposto dal sistema all’interno del template Excel della fattura, dove nel caso in cui venga inserito un valore non corretto si avrà un analogo messaggio di errore.

Una volta compilati i campi obbligatori, cliccando sul pulsante “Salva in bozza” e “Salva e Procedi”, verranno effettuati dei controlli al fine di evitare lo scarto da parte di SDI.

Figura 33 - Allegati

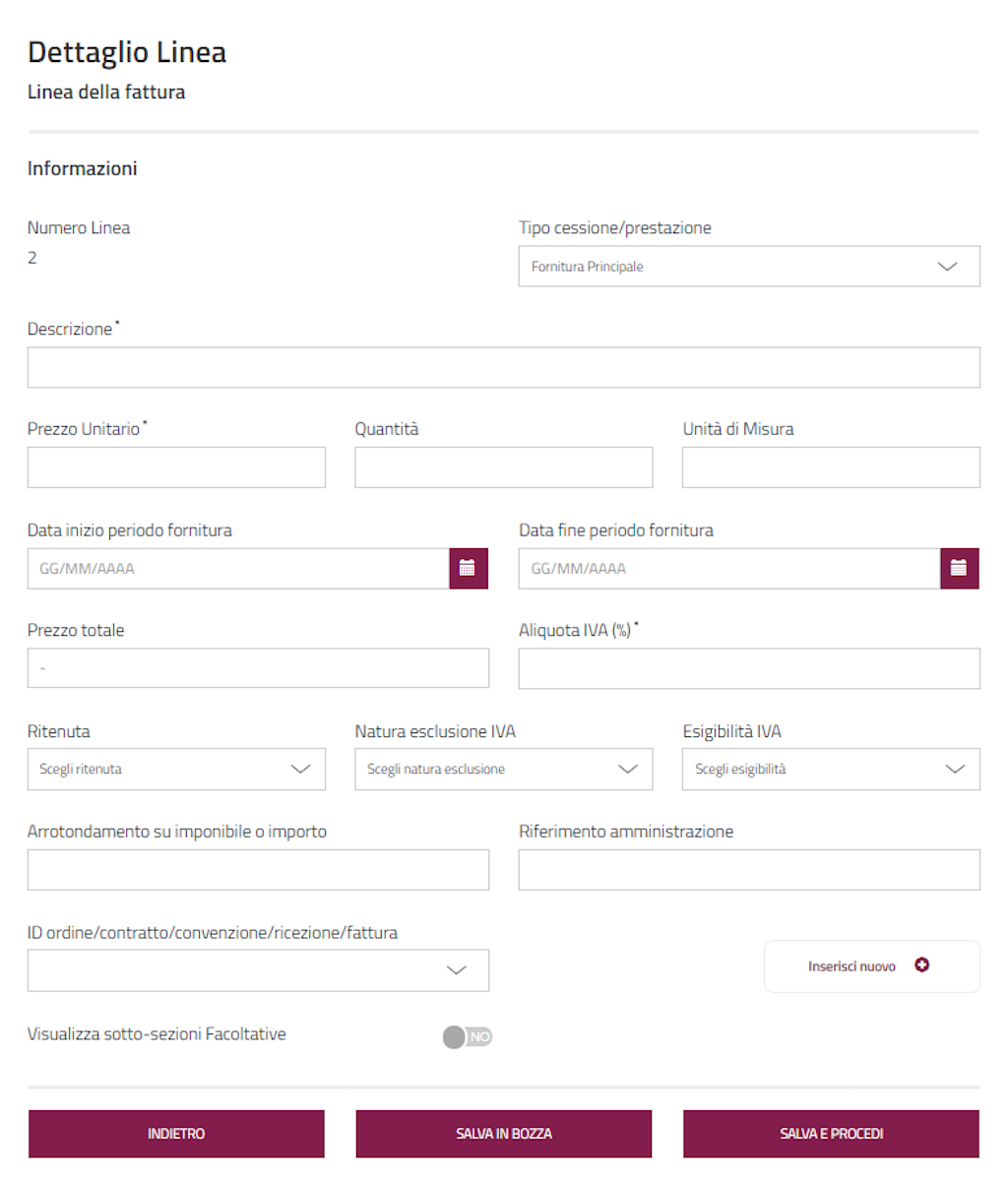

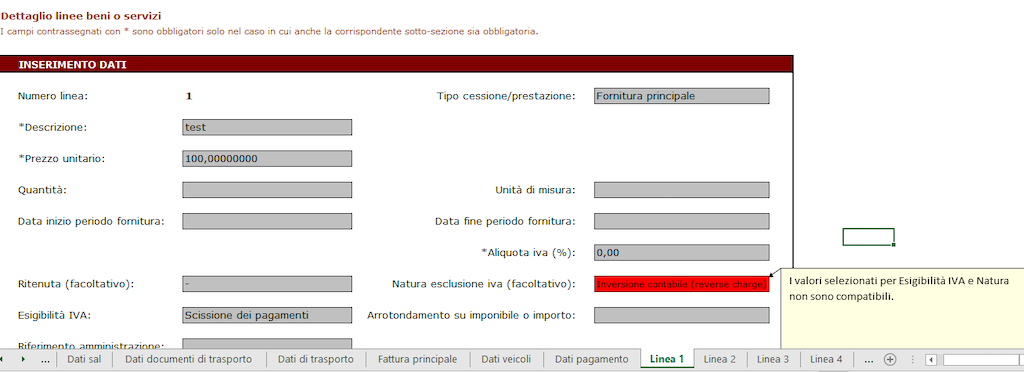

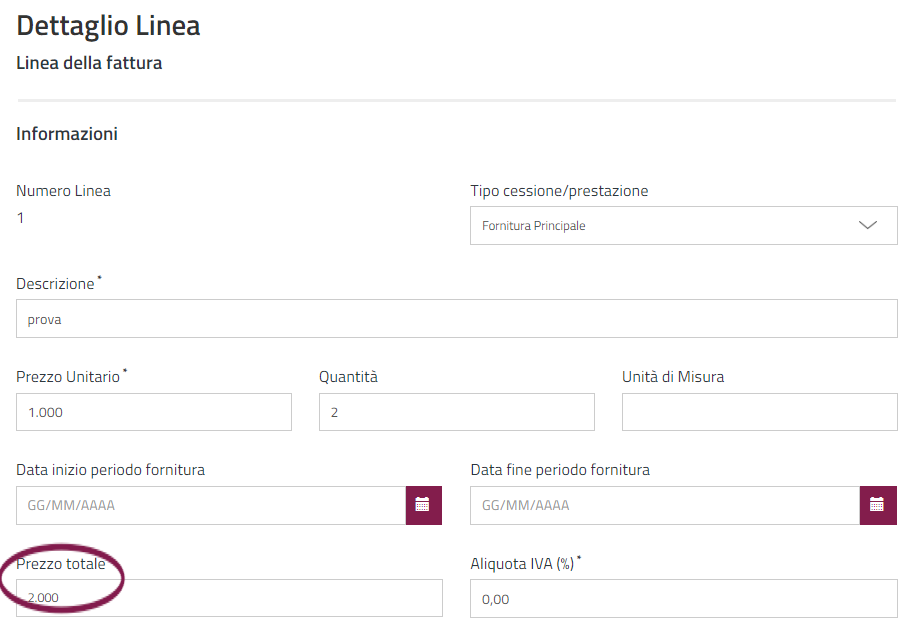

Linee di fattura

Una volta inseriti i dati generali della fattura puoi aggiungere le linee in cui essa si articola tramite la funzione “Aggiungi una linea”.

Figura 34 - Dettaglio Linea di fattura

Si apre una pagina che ti consente di specificare le informazioni che saranno riportate nel documento contabile.

È prevista la compilazione di una serie di campi (tutti relativi solo alla linea oggetto di definizione) di cui solo alcuni sono obbligatori.

Ti evidenziamo che nel campo “Natura esclusione iva” (facoltativo) puoi esplicitare se il regime del margine/IVA non esposta in fattura.

Selezionando “Visualizza sotto-sezioni alternative” puoi procedere alla compilazione delle sezioni “CLASSIFICAZIONE DELL’OGGETTO DELLA PRESTAZIONE”, “SCONTI o MAGGIORAZIONI” e “ALTRI DATI GESTIONALI” solo se necessari alla completa identificazione della linea di fattura.

Da sapere che

Articoli” > “Codice Articolo” e “Valore”: i due campi presenti nella compilazione della linea di fattura, corrispondono alle seguenti specifiche del tracciato XML:

Un esempio di corretta compilazione è: Codice Articolo: CPV / Valore: 4523314-1

Inoltre, sulla base delle indicazioni disposte con il Provvedimento del 18 Aprile dell’Agenzia delle Entrate, se hai selezionato il formato europeo non è possibile indicare nel campo CODIFICA il codice AIC FARMACO.

In caso di inserimento di tale informazione il sistema notifica la mancata disponibilità di gestione dell’informazione nel formato scelto.

In fondo alla pagina trovi la sezione “ID ordine/contratto/convenzione/ricezione/fattura” per avere la possibilità di ricercare l’Ordine Diretto o la Richiesta di Offerta eseguita nell’ambito del MePA oggetto di fatturazione. Tale funzionalità consente di avere un pre-popolamento dei dati di linea della fattura.

Tornando alla pagina principale sarà visibile l’elenco delle linee aggiunte che potranno essere modificate consultate o cancellate.

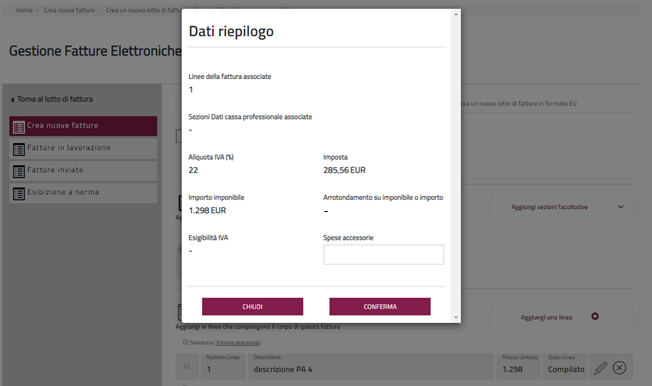

Dati di Riepilogo

Dalla pagina principale delle Linee di Fattura, una volta inserita almeno una linea nella fattura, è possibile selezionare “Conferma Dati di Riepilogo”, per confermare i dati inseriti.

La compilazione è obbligatoria, ma solo dopo l’inserimento delle linee della fattura medesima.

Figura 35 - Dati di riepilogo

Il tracciato di fatturazione elettronica prevede il raggruppamento per “Aliquota IVA”.

Saranno pertanto presenti tante sezioni quante sono le aliquote associate alle varie linee di fattura.

Dopo avere concluso la compilazione dei dati di lotto, di fattura e delle relative linee, hai la possibilità di generare il file XML che deve essere firmato digitalmente e successivamente essere inviato al Sistema di Interscambio attraverso l’upload sul sistema.

Inserimento dei dati delle fatture tramite upload di un file Excel

In alternativa all’inserimento manuale dei dati delle fatture, è possibile procedere al caricamento tramite un file Excel, dopo avere scaricato e compilato il template disponibile sul sistema.

L’operazione può essere effettuata sia per una singola fattura che per un lotto di fatture.

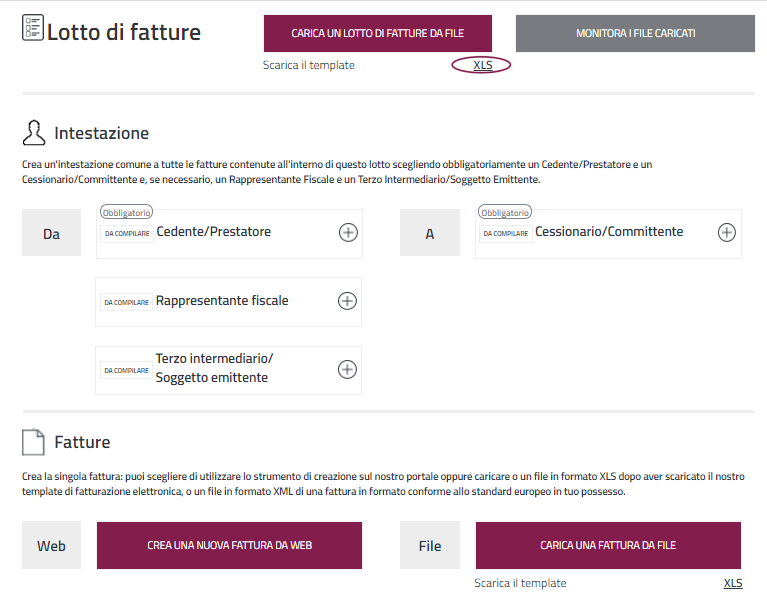

Seleziona il link “XLS” in corrispondenza della voce “Scarica il template” posizionato sotto “Carica un lotto di fatture da file” o “Carica una fattura da file”.

Figura 36 - Scarica il template

Il tracciato del template riproduce il medesimo contenuto dei campi che compileresti online.

Effettua il download del file, compilalo in ogni campo obbligatorio. Il documento va successivamente caricato a sistema ai fini dell’esecuzione dei controlli formali di compilazione previsti dal tracciato.

Tieni presente che per ogni fattura può essere associato un solo template excel.

Il template prevede la possibilità di compilare un massimo di 30 righe di fattura. Se dovesse essere necessario aggiungere ulteriori righe puoi farlo utilizzando la funzione “Aggiungi” che per avviare la compilazione a video di ciascuna linea.

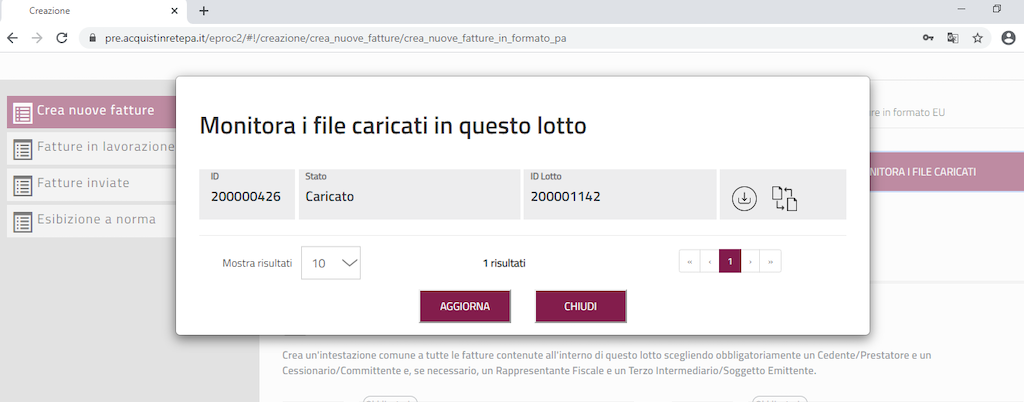

Il sistema notificherà con un messaggio sul cruscotto l’esito dell’elaborazione del file caricato, che potrà essere validato o meno a seguito dei controlli eseguiti. Selezionando “Monitora file caricati” il sistema consente di monitorare gli aggiornamenti sui file caricati.

Figura 37 - Monitore i file caricati

Inserimento dei dati delle fatture tramite upload di un file XML

Il sistema consente di precompilare un documento di fattura a partire da un file xml conforme allo standard europeo UBL2.1.

Tramite la funzione “Crea un Lotto di Fatture da File” oppure “Carica una Fattura da file” puoi caricare sul sistema i dati di un documento di fattura tramite upload di un file xml secondo il formato europeo (UBL2.1). eventualmente già in tuo possesso.

Figura 38 - Carica file .xlm

Il sistema eseguirà una verifica sulla validità sintattica del documento caricato, la sua conformità alle regole di business definite per i documenti di fattura elettronica e la congruenza delle informazioni di intestazione della fattura.

Generazione e invio di un lotto di fattura elettronica

Dopo avere inserito i dati del lotto di fatture è possibile generare e trasmettere la fattura.

L’ultimo passo operativo è quindi la generazione del documento XML secondo il tracciato Fattura PA o europeo per inviarli attraverso SdI e il successivo upload dello stesso file. Ricorda che solo nel caso di utilizzo del tracciato FatturaPA è necessario procedere a firmare digitalmente il file.

La generazione della fattura elettronica può avvenire nella pagina di dettaglio del lotto tramite:

Figura 39 - Genera .xml

Una volta inviato correttamente il file .xml, si attiva la possibilità per il Lotto/Fattura appena inviati di consultarne lo stato, secondo lo storico delle operazioni effettuate, nonché l’accesso ad una copia di cortesia (in PDF) del contenuto XML inviato al sistema di interscambio.

È possibile scaricare la nuova copia di cortesia selezionando la voce del menù principale Fatture inviate e poi in corrispondenza della fattura di interesse.

Figura 40 - Scarica copia di cortesia

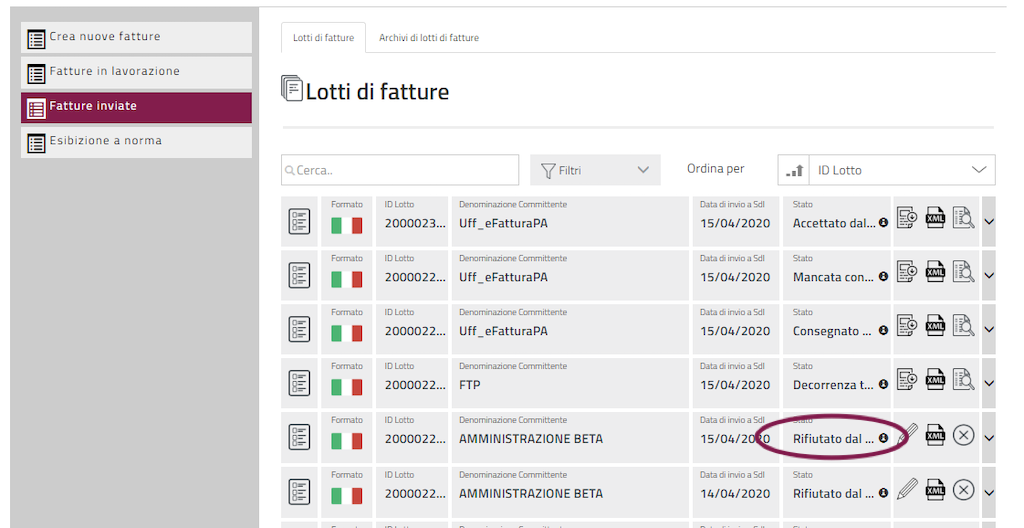

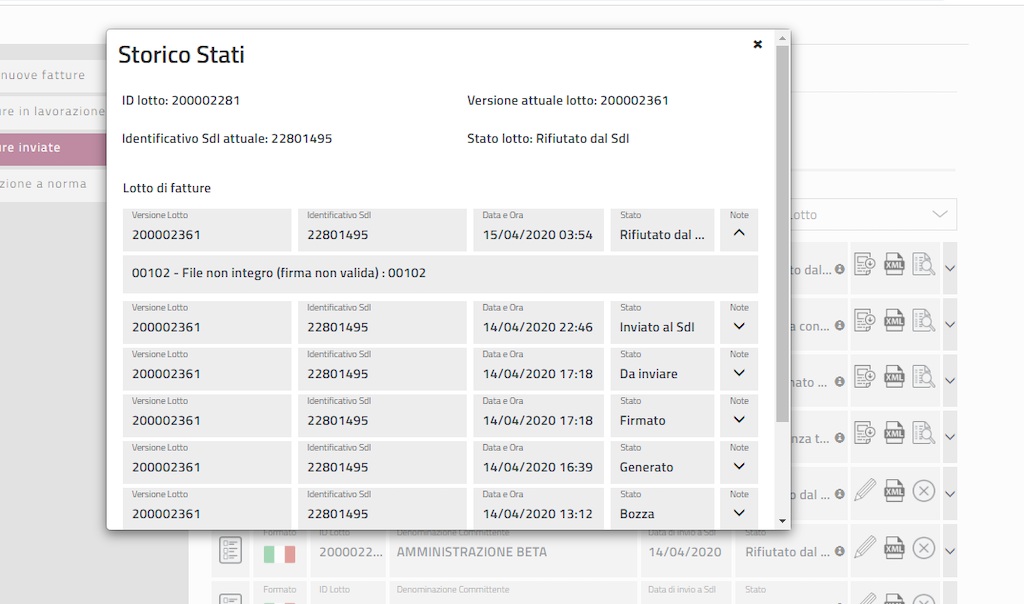

Dalla sezione di “Fatture inviate” è possibile inoltre consultare lo storico degli stati e le eventuali motivazioni di uno “scarto”, ossia di un rifiuto opposto dal sistema di interscambio a recapitare la fattura all’Amministrazione competente, come di seguito riportato a titolo meramente esemplificativo.

Figura 41 - Notifica di scarto

Seleziona sulla “I” informativa in corrispondenza dello stato per visualizzare la motivazione del rifiuto.

Figura 42 - Storico degli stati

Se l’adesione della tua impresa al servizio è sospesa, potrai accedere e visualizzare i Lotti di Fatture se il lotto è stato precedentemente inviato al SdI, prima che l’adesione risulti sospesa.

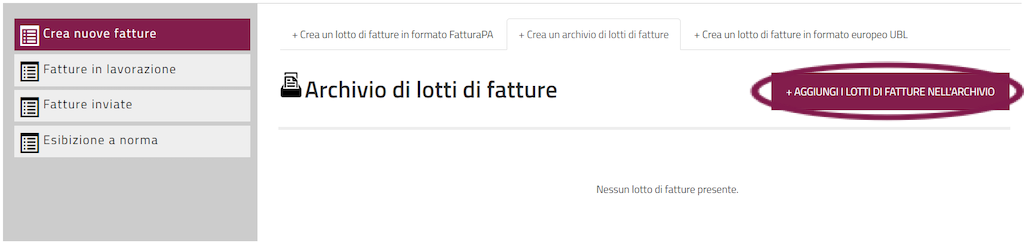

Generazione e invio al SdI di Archivi di lotti di fatture

Se vuoi inviare più lotti di fatture in un unico raggruppamento è possibile utilizzare la funzionalità per creare nuovi Archivi di lotti di fatture elettroniche.

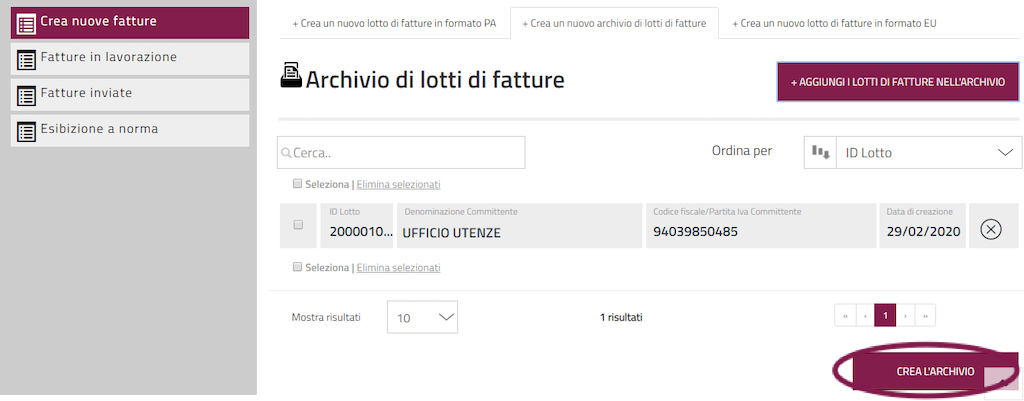

Dal menù Crea nuove fatture seleziona “Creazione Archivio di Lotti”. Puoi selezionare dall’elenco presente sulla pagina i lotti in formato FatturaPA firmati da includere nell’archivio in formato .zip e inviarlo a SdI.

Per poter essere raggruppati in un archivio i lotti devono essere stati già in precedenza creati e firmati.

Ti ricordiamo che è possibile creare un Archivio di lotti di Fatture solo per i lotti in formato FatturaPA.

Figura 43 - Aggiungi lotti di fatture in archivio

Seleziona “Aggiungi Lotti di fatture nell’archivio” per selezionare e aggiungere i lotti da includere nell’archivio.

Figura 44 - Seleziona i lotti da aggiungere

Una volta aggiunti, seleziona “Crea l’archivio” per completare l’operazione.

Figura 45 - Crea l'archivio

Dopo aver inviato l’archivio non sarà più possibile effettuare modifiche.

Se l’adesione della tua impresa al servizio è sospesa, potrai accedere e visualizzare gli Archivi di Lotti di Fatture se sono stati precedentemente inviati al SdI, prima che l’adesione risultasse sospesa.

Gestione lotti e archivi di lotti in lavorazione

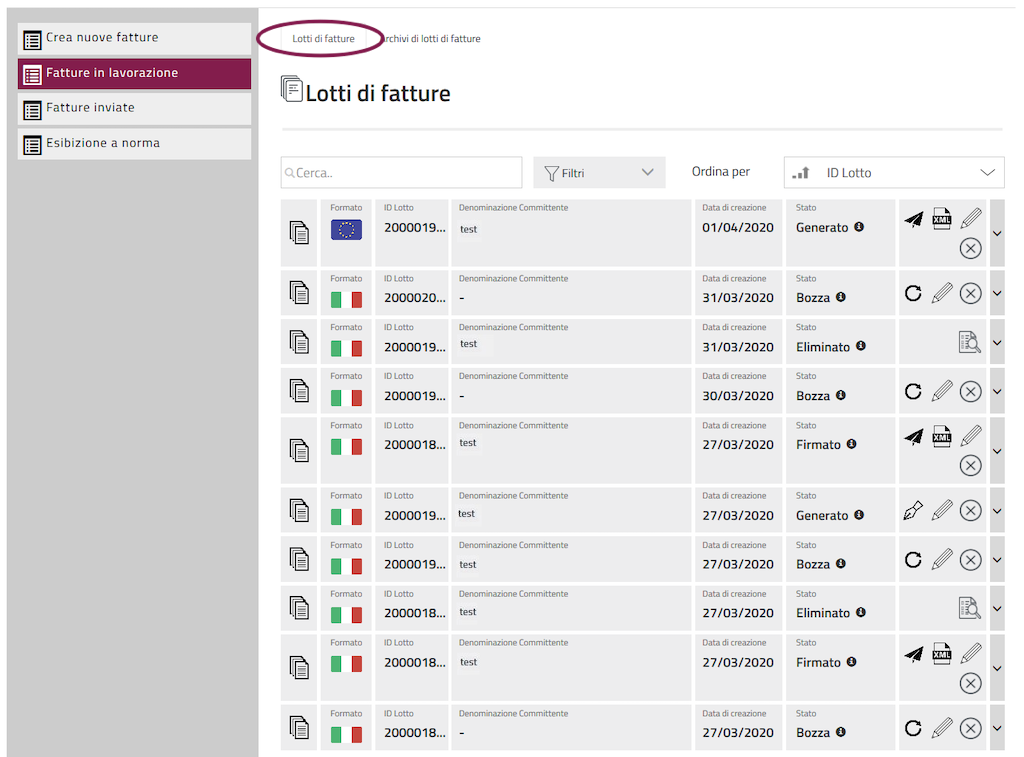

Dal menù principale, selezionando la voce “Fatture in lavorazione” puoi accedere ai lotti di fatture e agli archivi di lotti di fatture che si trovano ancora in lavorazione, ovvero ancora non inviati al SdI.

Gestione lotti in lavorazione

Seleziona “Lotti di fatture” per accedere all’elenco.

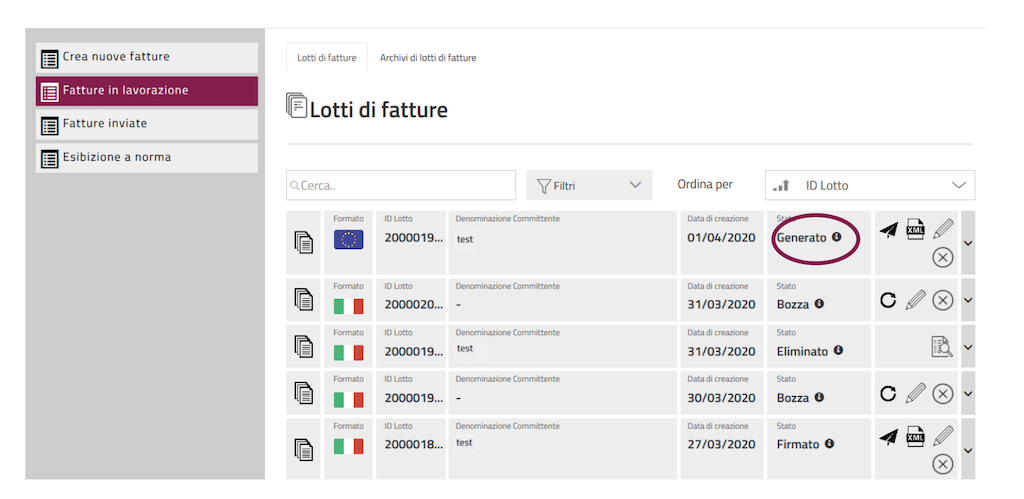

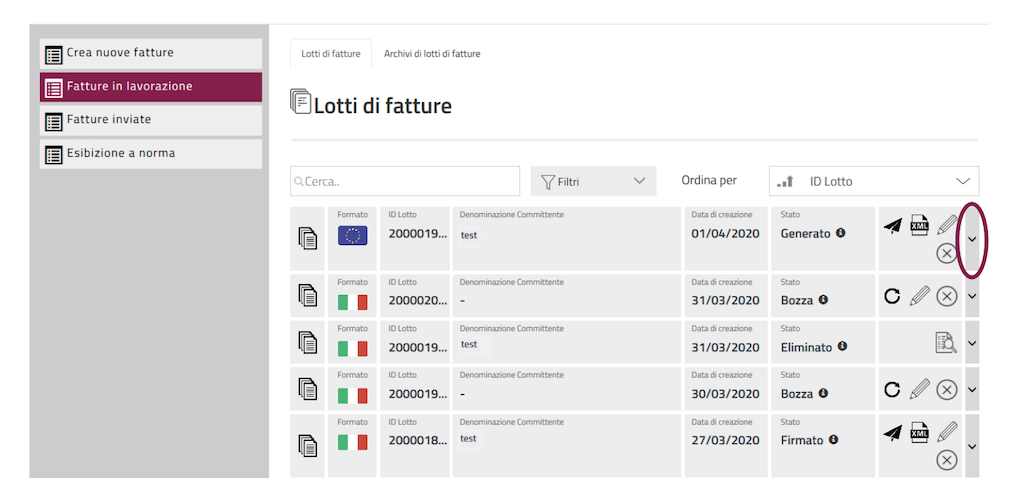

Figura 46 - Lotti di fatture

Puoi ricercare il lotto che ti interessa attraverso l’apposito filtro. Per ogni lotto puoi utilizzare alcune funzionalità:

Inoltre, per ogni lotto dell’elenco puoi consultare lo storico degli stati selezionando l’icona associata allo stato del lotto di interesse.

Figura 47 – Storico degli stati

Per ogni lotto dell’elenco è possibile visualizzare l’elenco delle fatture contenute nello stesso selezionando sulla freccia in corrispondenza del lotto.

Figura 48 - Consulta l'elenco delle fatture

Per le fatture presenti in un lotto di fatture è possibile consultare lo storico degli stati e utilizzare le seguenti funzionalità:

Gestione archivi in lavorazione

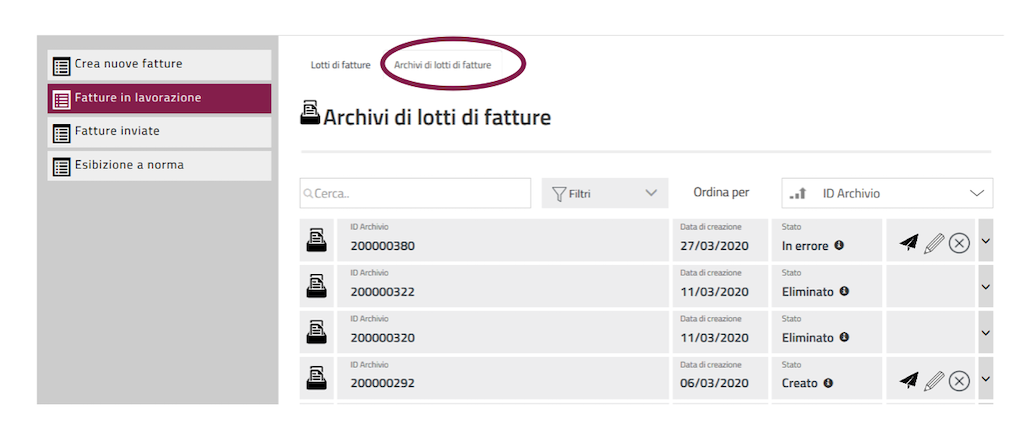

Dalla voce principale del menù “Fatture in lavorazione” seleziona “Archivi di Lotti di fatture” per accedere all’elenco degli Archivi di Lotti di Fatture che ancora non sono stati inviati al SdI.

Figura 49 – Archivi di lotti di fatture in lavorazione

Puoi ricercare l’Archivio di lotti che ti interessa attraverso l’apposito filtro. Per ogni archivio puoi utilizzare alcune funzionalità:

Per ogni archivio presente nella lista è possibile visualizzare l’elenco dei lotti che lo compongono, sui quali sono disponibili le funzionalità “Modifica” ed “Elimina”.

Invio fattura a SDI

La procedura di invio della fattura a SDI vede quali attori coinvolti:

I passaggi rappresentativi si possono schematizzare nei punti seguenti:

Prima di inoltrare la fattura all’Amministrazione destinataria, SDI effettua una serie di controlli formali sul contenuto del file XML.<ref>Fonte: www.fatturapa.gov.it “ELENCO DEI CONTROLLI EFFETTUATI SUL FILE FATTURAPA”</ref>

Nei paragrafi successivi si riepilogano alcuni dei controlli effettuati da Acquisti in rete che anticipano i controlli da parte di SdI e che avranno luogo a seconda del formato prescelto per gestire e inviare i documenti attraverso SdI.

Notifiche del Sistema di Interscambio

La procedura di gestione delle ricevute e delle notifiche vede, quali attori coinvolti:

La procedura può essere schematizzata nei punti seguenti:

La fattura ha terminato il suo “ciclo di vita” nell’ambito della gestione del Sistema di Interscambio e può essere definitivamente registrata ai fini IVA tra le fatture emesse.

Le notifiche ricevute da SdI saranno visibili su Acquisti in Rete nel dettaglio dei lotti e delle singole fatture associate. Le notifiche possono essere:

Da sapere che

La fattura elettronica si considera trasmessa e ricevuta dalle amministrazioni solo a fronte del rilascio della ricevuta di consegna da parte del SDI. La ricevuta di consegna attesta sia l’emissione della fattura elettronica, sia l’avvenuta ricezione da parte della PA committente.

Tuttavia, le due fasi (emissione della fattura da parte del Fornitore e la ricezione della stessa da parte della PA) vengono effettuate in due momenti distinti.

Secondo quanto riportato nella circolare n. 1/2013 del MEF, la fattura elettronica può infatti darsi per emessa non solo nella ricevuta di consegna recapitata al Fornitore dal SDI in caso di esito positivo, ma anche a fronte del rilascio dal parte del SDI della notifica di mancata consegna (in nessun caso il SDI rilascia un documento comprovante il mero ricevimento della fattura da parte del medesimo).

La notifica di mancata consegna viene spedita al Fornitore se l’inoltro all’Amministrazione committente ha avuto esito negativo, e viene recapitata:

Tale notifica di mancata consegna è sicuramente sufficiente a provare la trasmissione (e la conseguente ricezione) della fattura da parte del SDI. Anche in tale caso la fattura può darsi per emessa. Sarà poi il SDI a farsi carico di contattare il destinatario della fattura affinché provveda alla risoluzione del problema ostativo alla trasmissione.

Tale notifica di mancata consegna è sicuramente sufficiente a provare la trasmissione (e la conseguente ricezione) della fattura da parte del SDI. Anche in tale caso la fattura può darsi per emessa. Sarà poi il SDI a farsi carico di contattare il destinatario della fattura affinché provveda alla risoluzione del problema ostativo alla trasmissione.

Se l’inoltro ha avuto esito negativo “per cause tecniche” il SDI rilascia al Fornitore una notifica di mancata consegna. La struttura di supporto del SDI provvede successivamente a contattare il referente del servizio di fatturazione elettronica dell’Amministrazione ricevente affinché provveda tempestivamente alla risoluzione del problema ostativo alla trasmissione e, a problema risolto, procede con l’invio della fattura.

Se, trascorsi 10 giorni dalla data di trasmissione della notifica di mancata consegna, il SDI non è riuscito a recapitare la fattura elettronica al destinatario, invia al Fornitore trasmittente una “Attestazione di avvenuta trasmissione della fattura con impossibilità di recapito”.

ll Fornitore in possesso di una “Attestazione di avvenuta trasmissione della fattura con impossibilità di recapito”, può trasmettere la fattura direttamente all'amministrazione competente, ad esempio trasmettendo per posta elettronica l'attestato (che contiene anche la Fattura stessa). Con questo invio l’Amministrazione viene messa a conoscenza del fatto che la fattura elettronica è stata correttamente inviata al SDI, può prendere visione della fattura in esso contenuta e la fattura può pertanto ritenersi ricevuta dall’Amministrazione committente.

|}

Gestione lotti e archivi di lotti inviati

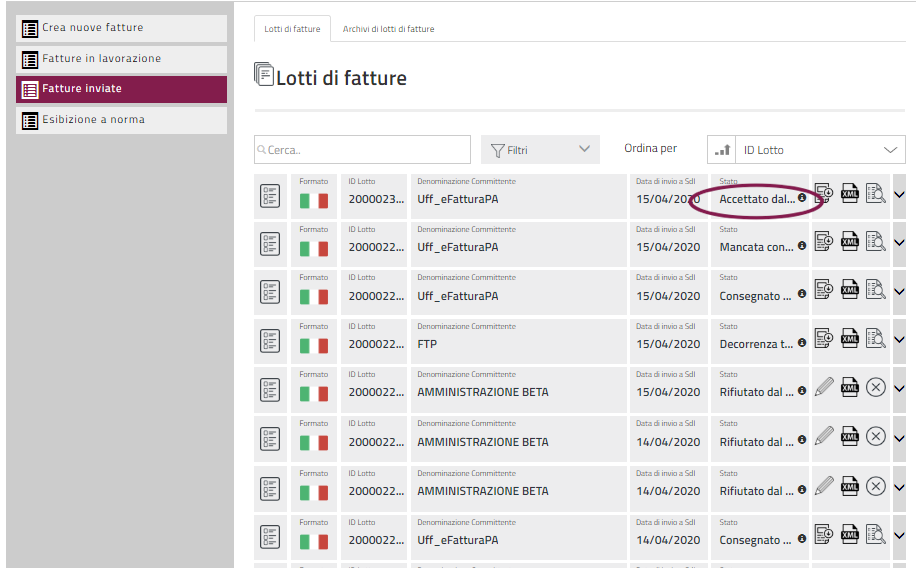

Dal menù principale selezionando la voce “Fatture inviate”, puoi accedere ai lotti di fatture e agli archivi di lotti di fatture che sono stati inviati allo SdI.

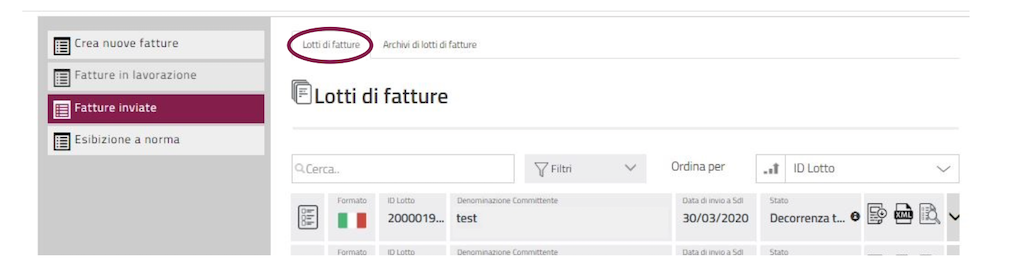

Gestione lotti inviati

Seleziona “Lotti di fatture” per accedere all’elenco dei Lotti di Fatture, in entrambi i formati, che sono stati inviati allo SdI.

Figura 50 - Gestione dei lotti di fatture inviati

Puoi ricercare il lotto che ti interessa attraverso l’apposito filtro. Per ogni lotto puoi utilizzare alcune funzionalità:

Inoltre, per ogni lotto dell’elenco puoi consultare l’elenco delle fatture di cui è composto, visualizzarne il relativo stato e utilizzare le seguenti funzionalità:

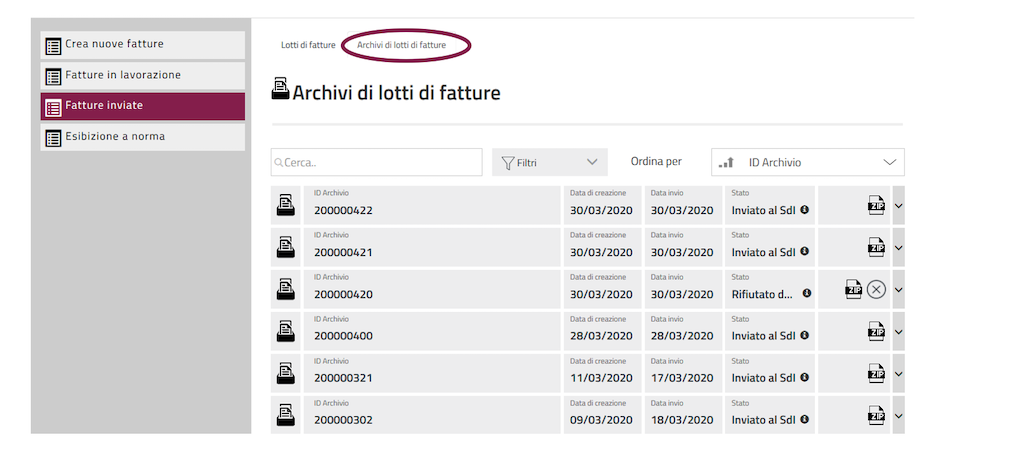

Gestione archivi inviati

Dalla voce principale del menù “Fatture inviate” seleziona “Archivi di Lotti di fatture” per accedere all’elenco degli Archivi di Lotti di Fatture che sono stati inviati allo SdI.

Figura 51 - Gestione degli archivi di lotti di fatture inviate

Puoi ricercare l’Archivio di lotti che ti interessa attraverso l’apposito filtro.

Per ogni archivio puoi utilizzare la funzionalità “Scarica Archivio di Lotti” per scaricare il contenuto dell’archivio di lotti.

Per ogni archivio è possibile visualizzare le informazioni relative ad ogni lotto contenuto nell’archivio e utilizzare alcune funzionalità:

Conservazione delle Fatture

La normativa in vigore impone che la conservazione delle fatture debba avvenire nella medesima forma della loro emissione. La fattura elettronica viene pertanto fatta oggetto di conservazione digitale.

Il sistema di conservazione mira a garantire le caratteristiche di autenticità, integrità, affidabilità, leggibilità e reperibilità dei documenti informatici. Le Fatture PA devono pertanto essere conservate digitalmente in conformità alle disposizioni del decreto MEF adottato ai sensi dell’articolo 21, comma 5, del D. Lgs. 7 marzo 2005, n. 82, Codice dell’Amministrazione Digitale (CAD).

Come evidenziato nei precedenti paragrafi del presente documento, le fatture PA sono corredate delle ricevute di presa in carico e accettazione del SDI, nonché delle notifiche che il SDI invia nel corso del ciclo di vita della fattura. Sebbene l’obbligo formale di conservazione sostitutiva riguardi le fatture e non anche le ricevute e notifiche, il servizio erogato da www.acquistinretepa.it provvede alla conservazione di tutti i documenti informatici (fatture, notifiche e ricevute) a partire dal momento in cui il file FatturaPA viene correttamente indirizzato allo SDI. <ref>Si rammenta che nel caso in cui il servizio offerto da www.acquistinretepa.it venga utilizzato solo per la generazione della Fattura Elettronica in formato XML (di seguito inviata al SDI attraverso altri canali, ad es. la PEC) la FatturaPA generata ma non trasmessa attraverso www.acquistinretepa.it non sarà oggetto di Conservazione digitale a norma di legge e pertanto tale attività sarà a carico dell’impresa trasmittente.</ref>

Il fornitore che intenda entrare in possesso del file conservato digitalmente ha a disposizione la funzione Esibizione a norma.

Adempimenti relativi alla conservazione

Il Decreto del Ministero dell’Economia e delle Finanze del 17 giugno 2014, in attuazione all’articolo 21, comma 5, del D. Lgs n. 82/2005 (CAD), ha definito le modalità di assolvimento degli obblighi fiscali relativi ai documenti informatici ed alla loro riproduzione su diversi tipi di supporto, abrogando il DMEF 23 gennaio 2004.

Il Decreto, in vigore dal 27 giugno 2014, ha introdotto semplificazioni importanti ai processi di dematerializzazione della documentazione fiscale e di conservazione digitale a norma dei documenti fiscali a partire dal periodo d’imposta 2015 in poi, anche in virtù dell’obbligo correlato della fatturazione elettronica verso la PA (DM n. 55 del 3 aprile 2013) e delle semplificazioni introdotte nei processi di fatturazione elettronica tra imprese chiarite con la recente Circolare n. 18/E del 24 giugno 2014.

Di seguito vengono descritte le principali modifiche e semplificazioni:

Obblighi di comunicazione del luogo di conservazione delle scritture contabili

La normativa in materia impone che venga comunicato “il luogo di conservazione elettronica delle scritture contabili, nonché dei registri e degli altri documenti (…). Il soggetto passivo stabilito nel territorio dello Stato assicura, per finalità di controllo, l’accesso automatizzato all’archivio e che tutti i documenti ed i dati in esso contenuti, compresi quelli che garantiscono l’autenticità e l’integrità delle fatture di cui all’articolo 21,comma 3, siano stampabili e trasferibili su altro supporto informatico.”

A tal fine, il soggetto passivo, residente o domiciliato nel territorio nazionale, ai fini della comunicazione del luogo di conservazione elettronica dei documenti fiscalmente rilevanti, deve riportare nei modelli di comunicazione AA7 e AA9, nel rispetto dei termini previsti dall’articolo 35 del D.P.R. n. 633 del 1972, gli estremi identificativi dei luoghi di giacenza fisica dei server dove sono conservati i documenti.

Si riportano pertanto le informazioni necessarie alla predetta comunicazione per quanto attiene alla fatture conservate digitalmente attraverso il servizio erogato da www.acquistinretepa.it :

Ministero Economia e Finanze / Dipartimento dell’Amministrazione Generale, del Personale e dei Servizi Centro Elaborazione Dati presso SOGEI SpA

Codice fiscale: 80415740580

Indirizzo: Via Mario Carucci, 99 - Palazzina PA 1

CAP: 00143

Comune: ROMA

Provincia: ROMA

Istituto per i beni artistici culturali e naturali della Regione Emilia-Romagna (IBACN)

Cod. fiscale 800 812 90 373

Indirizzo: Via Galliera 21,

CAP: 40121

Comune: Bologna;

Provincia: Bologna

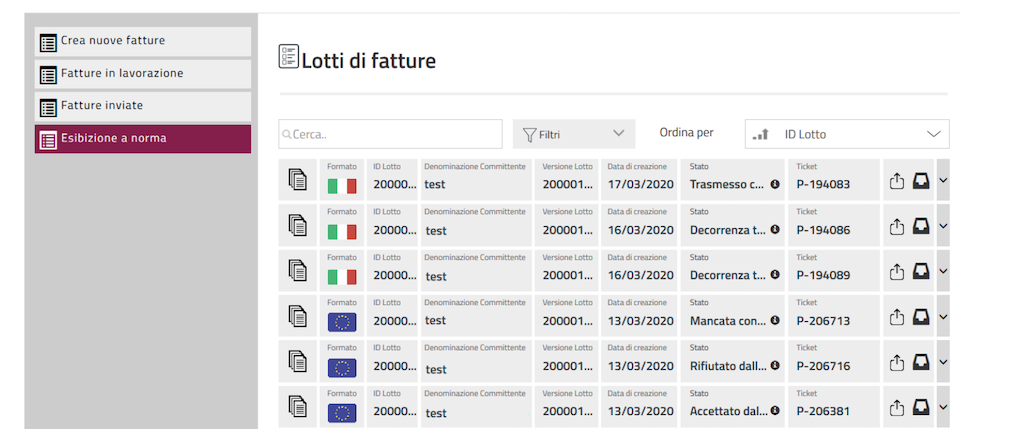

Esibizione a norma

Se vuoi richiedere l’estrazione dei lotti di fattura conservati dal menù principale seleziona la voce “Esibizione a Norma”.

Figura 52 - Esibizione a norma

Puoi ricercare il lotto di fatture che ti interessa attraverso l’apposito filtro dall’elenco disponibile.

Selezionando l’apposita funzionalità è possibile richiedere un Esibizione a Norma di un lotto conservato.

Selezionando invece “Visualizzazione dello Storico delle Esibizioni”, è possibile accedere all’elenco con lo storico delle richieste già eseguite.

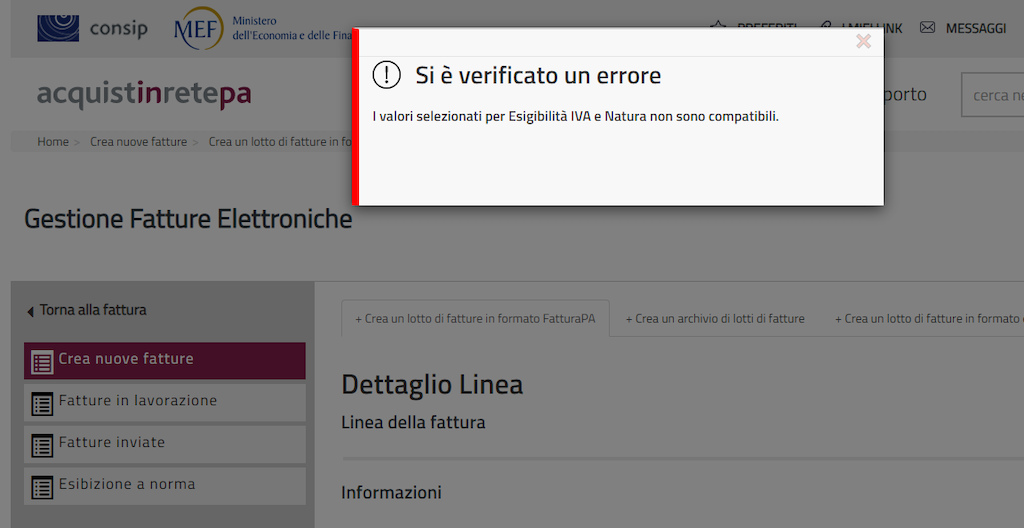

Controlli e notifiche di errore

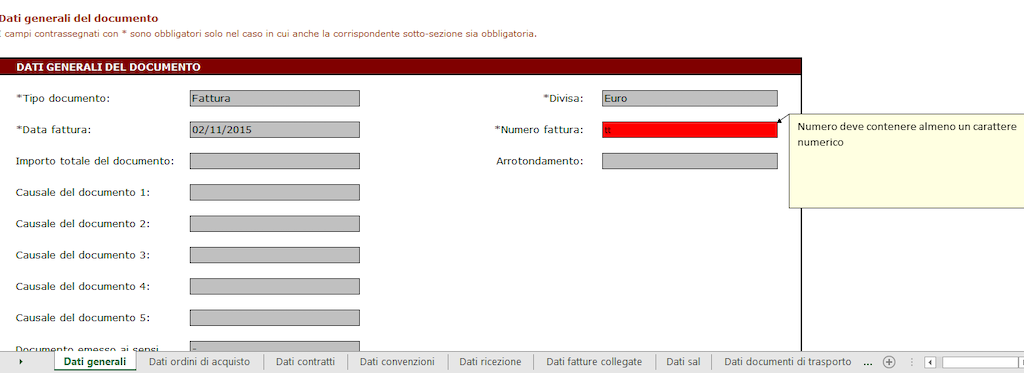

DATI GENERALI

I controlli effettuati in questa sezione della procedura sono di seguito elencati per evitare un eventuale scarto della/del fattura/lotto sono:

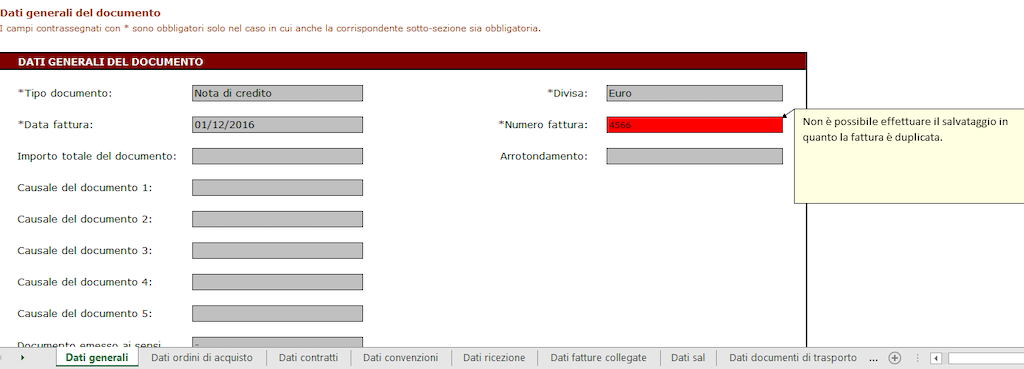

Controllo fattura duplicata - codice di errore 00404

Il sistema prevede dei controlli di unicità della fattura a livello generale.

In particolare, nei seguenti casi sarà mostrato il messaggio di errore “Si è verificato un errore. Non è possibile effettuare il salvataggio in quanto la fattura è duplicata.”:

oppure

oppure

Per fattura “ricevuta da SDI e non rifiutata dalla PA” si intende una fattura il cui stato è pari a uno dei seguenti:

Il controllo sopra descritto sarà anche previsto nel caso di caricamento tramite Excel.

Nel caso in cui si siano verificati degli errori a seguito di caricamento dei dati tramite file excel, lo stato del file caricato sarà “Validato con errori” e sarà possibile scaricare il rapporto di validazione, in cui sono evidenziati gli errori che si sono verificati. Nel caso in questione, si avrà quanto di seguito mostrato:

Figura 53 – Sheet “Dati generali” – Errore 00404 - Duplicazione fattura

Il report degli errori di validazione comporta il riempimento “rosso” della cella corrispondente al “Numero” della fattura (sheet “Dati generali”), con messaggio di errore pari a “Non è possibile effettuare il salvataggio in quanto la fattura è duplicata”.

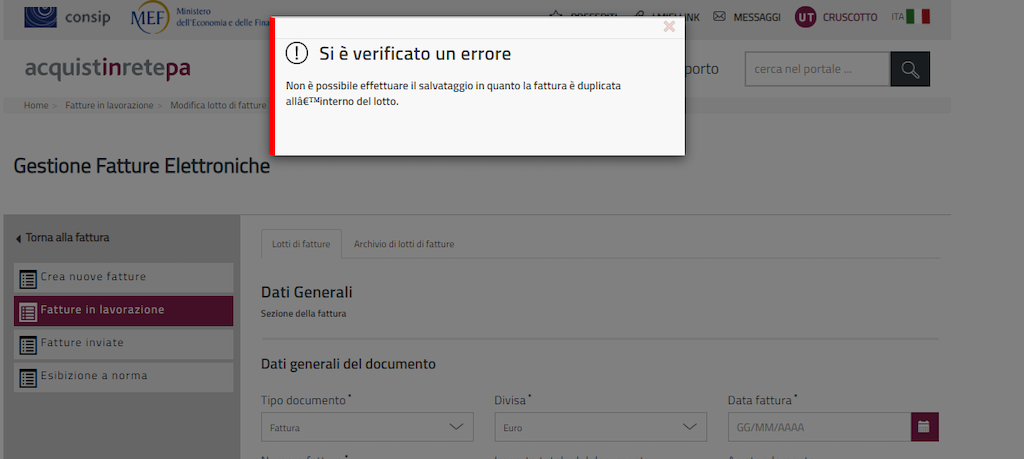

Controllo fattura duplicata nel lotto – codice di errore 00409

Il sistema prevede dei controlli di unicità della fattura a livello di lotto.

In particolare, nei seguenti casi sarà mostrato il messaggio di errore “Si è verificato un errore. Non è possibile effettuare il salvataggio in quanto la fattura è duplicata all’interno del lotto.”:

oppure

oppure

Figura 54 - Controllo fattura duplicata nel lotto